Zusätzliche Umverteilung und Enteignung durch Inflation

In der Schweiz erhöhte sich der Konsumentenpreisindex im November 2021 gegenüber dem Vorjahr um 1,5 Prozent, in Deutschland um 5,2 Prozent und in den USA um 6,8 Prozent. Die tatsächliche Inflation war in allen diesen Ländern noch höher, weil der Konsumentenpreisindex die stark gestiegenen Mietzinse (und in der Schweiz auch die stark gestiegenen Krankenkassenprämien) viel zu wenig berücksichtigt.

Mit ihrer Geld- und Zinspolitik machen Notenbanken Reiche zu Superreichen und enteignen Sparer und Rentner (siehe Teil 1: «Wir erleben eine der grössten Umverteilungen der Geschichte, ohne dass Parlament oder Volk etwas zu sagen haben.»)

Die aufkommende Inflation enteignet die bereits Geprellten zusätzlich

Konkret: Bei einer Inflation von fünf Prozent kann man mit der gleichen nominalen Summe Geld jedes Jahr fünf Prozent weniger kaufen. Die Inflation entwertet nicht nur das Geld, sondern auch die Schulden. Wer Geld auf der Bank hat, wird enteignet, wer Schulden hat, schuldet real immer weniger.

Beispiel: Eine Schuld von einer Million Franken ist innerhalb von nur 14 Jahren real nur noch die Hälfte wert, sofern die Inflation bei jährlich 5 Prozent bleibt. Nominal bleibt diese Schuld zwar eine Million, aber real nimmt der Wert der Schulden ab. Deshalb bevorteilt eine hohe Inflation alle diejenigen, welche hoch verschuldet sind. Das können beispielsweise Private mit hohen Hypotheken auf Immobilien sein oder Unternehmen und Finanzkonzerne mit hohen Krediten oder hoch verschuldete Staaten.

Eine hohe Inflation ist der politisch bequemste Weg, um Schulden loszuwerden. Es braucht dafür weder einen Parlaments- noch einen Regierungsbeschluss, geschweige denn eine Volksabstimmung.

Wer Schulden hat, profitiert. Wer vom Lohn oder einer Rente lebt, verliert

Wenn die Preise für Produkte und Dienstleistungen um 5 Prozent gestiegen sind, sichert selbst eine Lohnerhöhung um 5 Prozent durchschnittlich lediglich die vorherige Kaufkraft. Hinken die Lohnerhöhungen der Teuerung hinterher, erleiden die Beschäftigten sogar einen Verlust ihrer Kaufkraft.

Zum Jahreswechsel berichten viele Zeitungen über gewährte Lohnerhöhungen in verschiedenen Branchen. Nicht immer wird klar unterschieden, ob es sich nur um nominale oder um reale Erhöhungen handelt. Seit November 2020 ist der Landesindex der Konsumentenpreise um 1,5 Prozent gestiegen. Lohnerhöhungen von weniger als 1,5 Prozent bedeuten, dass man im 2022 real, in Kaufkraft gemessen, weniger verdient als zuvor.

Besonders benachteiligt von der Inflation sind Rentnerinnen und Rentner. Die AHV erhöht die Renten nur mit Verzögerung und bei den Pensionskassen hängt es von den einzelnen Unternehmen ab, ob sie die Teuerung wenigstens teilweise oder – meistens – gar nicht ausgleichen. Mit einer nominal gleich hohen Rente können die Leute in 14 Jahren durchschnittlich nur noch halb so viel konsumieren, falls die Inflation bei jährlich fünf Prozent bleibt.

Die Inflation entwertet auch Erspartes auf Bankkonten. Je grösser die Differenz zwischen der Verzinsung (gegenwärtig null oder negativ) und der Teuerung ist, desto schneller schmilzt das Ersparte dahin. Im Klartext: Auf dem erspartem Geld wird de facto eine Steuer erhoben, ohne dass dies demokratisch beschlossen worden wäre. Das Sparen lohnt sich nicht mehr. Wer kann, rettet sich noch mehr als schon bisher in den Kauf von Sachwerten, also Immobilien und Aktien.

Das Nachsehen haben Leute ohne Vermögen, die weder Immobilien noch Aktien besitzen und auch kein Geld haben, um solche zu kaufen.

Sonderfall Schweiz

Weil die Schweiz mit dem Franken eine eigene Währung hat, kann die SNB eine so hohe Inflation wie etwa in Deutschland verhindern, indem sie den Franken aufwertet. Das verbilligt die Importe von Heizöl, Benzin und allen anderen Produkten aus dem Ausland. Doch wenn es in der EU zum Crash kommen sollte, kann die Schweiz in den Strudel leicht mitgezogen werden.

Das Wunschdenken der Nationalbanken: Inflation bei null Zinsen

Das Herbeiführen einer hohen Inflation ist eine der einfachsten Methoden, um die gigantischen staatlichen und privaten Schulden abzubauen. Angehäufte nominale Schuldenberge verwandeln sich in viel kleinere reale Schuldenberge. Allerdings würden Notenbanken nie zugeben, dass sie eine Inflation anstreben.

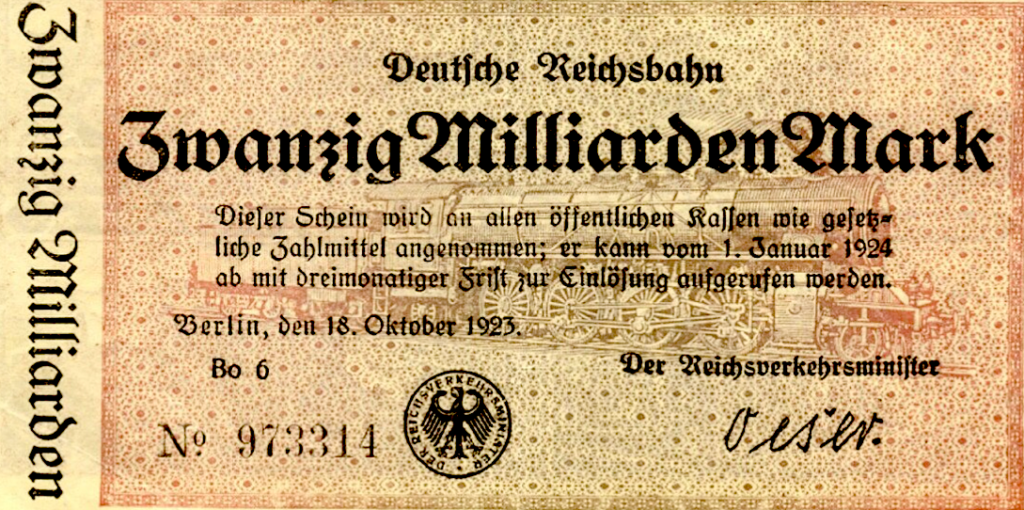

Heute wäre es für Notenbanken am elegantesten, wenn sie eine Inflation herbeiführen und die Zinsen trotzdem tief halten könnten. Die FED und die EZB kündigten bereits ihre Absicht an, die Zinsen tief zu halten, selbst wenn die Inflation «vorübergehend» – wie jetzt in den USA und einigen Euro-Staaten – auf fünf Prozent steigt. Falls jedoch die Inflation hoch bleiben sollte, kämen die Notenbanken nicht darum herum, ihre Leit-Zinssätze zu erhöhen. Denn sonst droht eine Hyperinflation – eines der schlimmsten Szenarien.

Fast nur noch Ältere erinnern sich daran, dass Haus- und Wohnungsbesitzende in den Siebzigerjahren den Banken für Hypotheken in Höhe von einer Million Franken jedes Jahr über 6 Prozent oder über 60‘000 Franken Zinsen zahlen mussten.

Doch sobald die Notenbanken die Zinssätze erhöhen, droht heute ein ebenso beunruhigendes Szenario: Höhere Zinssätze können einen Crash auslösen. Dieses Problem haben sich die Notenbanken selber eingebrockt, indem sie mit ihrer Nullzins-Politik einer gigantischen Verschuldung Vorschub leisteten: Halten die Notenbanken jetzt die Zinssätze tief, droht die Inflation aus dem Ruder zu laufen. Erhöhen die Notenbanken die Zinsätze jedoch auch nur um wenige Prozent, um die Inflation wie früher zu bekämpfen, wären hoch verschuldete Staaten wie Griechenland, Italien und Portugal rasch zahlungsunfähig und der Euro ernsthaft gefährdet. Hoch verschuldete Unternehmen, Finanzkonzerne und Immobilienbesitzende wären schnell nicht mehr in der Lage, die höheren variablen Zinsen oder die höheren Zinsen für Nachfolgekredite zu zahlen.

Höhere Zinsen würden auch den Verkehrswert von bestehenden Nullzins-Obligationen stark senken. Grossbanken, Versicherungen oder Pensionskassen, welche solche Obligationen in ihren Beständen haben, steckten rasch in der Bredouille.

Aus all diesen Gründen versuchen die Notenbanken, ihre Leitzinsen nur in homöopathischen Schritten zu erhöhen. Ob dies jedoch reicht, um den riskanten Schuldenberg ohne hohe Inflation abzubauen, ist äusserst zweifelhaft.

Ein Ausweg aus der Sackgasse wären geordnete und gestaffelte Schuldenschnitte und eine geordnete Abkehr von einer Wirtschaftspolitik, welche die Probleme der reichen Industriestaaten mit noch mehr Wirtschaftswachstum, also noch mehr Energie, Rohstoffen, Erwerbsarbeit, Konsum und Abfall zu lösen sucht – und seien dazu noch mehr Schulden nötig.

Das bisher oberste Ziel der Wirtschaftspolitik, ein möglichst starkes BIP-Wachstum, gehört daher eher in die Mottenkiste des vergangenen Jahrhunderts.

Volksinitiativen: Nationalbank soll Einnahmen aus Negativzinsen der AHV überweisen

Die von der Nationalbank verordneten Negativzinsen bringen der Notenbank zusätzliche Einnahmen, enteignen aber alle Sparer. Wenigstens diese SNB-Gewinne aus den Negativzinsen soll die SNB der AHV überweisen. Das fordern zwei angekündigte Volksinitiativen. Seit 2015 hat die SNB mit Negativzinsen auf den Giroguthaben über acht Milliarden Franken eingenommen. Der Ständerat lehnte eine Überweisung an die AHV im Juni 2021 ab.

___________

Zum dritten und letzten Teil:

«Die Krise und wie wir aus ihr herauskommen»

Themenbezogene Interessenbindung der Autorin/des Autors

Keine

_____________________

Meinungen in Beiträgen auf Infosperber entsprechen jeweils den persönlichen Einschätzungen der Autorin oder des Autors.

Bravo, Herr Gasche. Bin gespannt auf den dritten Teil!

Das ist leider graue Theorie, Herr Gasche, aber leider nur volkwirtschaftlich Theorie, die Praxis sieht anders aus.

Die verschuldeten Staaten, so Frankreich, Italien, die USA können ihre Riesenschulden nicht weginflationieren, da müsste die Inflation von 5 % während 14 Jahren auf diesem Niveau sein, dafür ist die Wirtschaft in allen Ländern viel zu schwach! Damit könnten die Staatsschulden der USA von heute nur um 50 Prozent gesenkt werden…

Ja, die finanzielle Repression frisst ihre Kinder, 95 % der Bevölkerung leiden darunter. Müssen wir dafür den verschuldeten Staaten, auch der EU und den Notenbanken dankbar sein?

Noch kein Ökonom konnte mir erklären, warum das BIP eigentlich «Produkt» heisst, wenn es sich doch mathematisch nur um eine Addition handelt. Es ist eine Summe und kein Produkt, das für eine Multiplikation steht.

Wohlgemerkt, wir befinden uns im Bereich der Wirtschaftswissenschaften, die sich aber nur an die Mathematik anlehnt, ansonsten aber reinste Politik und damit keine Wissenschaft ist. Wäre sie es, könnte sie Minuszinsen ableiten.

Man erwäge ein zusätzliches BIP mit einer Summe (genannt BIS), bei der die Aufwände, die der Wirtschaftskraft entgegenlaufen, abgezogen werden. Krankheit, Unfall, Übertretungen oder Kriminalität und deren Dienstleistungen gehören dazu.

Hat man eigentlich aus der Vollgeld Initiative, wo Geld erklärt wurde nichts gelernt oder alles schon wieder vergessen? Hier die Broschüre zur Auffrischung:

https://www.vollgeld-initiative.ch/fa/img/Wie_entsteht_Geld/2016_10_BiswangerM_Wie_Banken_Geld_schoepfen_AKB-KMU.pdf

Den Grossteil des Geldes schöpft nicht die Nationalbank, sondern die Geschäftsbanken, welche das Buchgeld für ihre Kunden schöpfen. Die Nationalbank schöpft nur das Bargeld in Noten sowie das AUSSCHLIESSLICH zwischen den Geschäftsbanken zum Zahlungsausgleich hin- und her zirkulierende Buchgeld, auf welches besagte Negativzinsen anfallen. Natürlich muss mit der Erhöhung der durch die Geschäftsbanken selbst erzeugten Geldmenge auch eine Erhöhung des Zentralbankengeldes erfolgen, damit weiterhin alle Zahlungen zwischen den Geschäftsbanken immer möglich sind.

Wer das alles verstanden hat muss zum Schluss kommen, dass vieles was im Artikel steht nicht zutreffen kann.

Schöpfen denn die Notenbanken kein Geld, wenn sie für Abermilliarden Obligationen von Staaten und Unternehmen aufkaufen?

Ein Grossteil der CHF-Geldschöpfung ist das Resultat des Zahlungsbilanzüberschusses. Da liegt einiges an Draghi-Geld und Fed-Geld drin, welches über Kapitaltranfsfers in Erwartung einer weiteren Ehöhung des Wechselkurses in CHF bei Schweizer Banken zwischengelagert wird. Diese Gelder werden offenbar nicht direkt marktwirksam, da sie ja im wesentlichen nur spekulativ deponierte Liquiditäten sind. Da sind auch die Negativzinsen durchaus angebracht.

Für die Anleger bleibt das interessanter als z.B. Gold oder Devisendépôts in Steueroasen, wenigstens solange die Aufwertung des CHF von der US und der EU weiter forciert wird.

Ja, sie schöpfen dadurch schon Geld, doch ist das Zentralbanken Buchgeld, welches wie bereits gesagt AUSSCHLIESSLICH für den Zahlungsverkehr zwischen den Geschäftsbanken ev. auch vom Staat benutzt werden kann.

Weder Sie noch ich, weder Privat noch die Wirtschaft kommen jemals direkt in Kontakt mit diesem Zentralbankengeld, ausser wir gründen selbst eine Bank.

Das macht schon seinen Sinn, wie ja auf Seite 20 der Broschüre auch erklärt wird:

„Werden beispielsweise verstärkt Konten bei einer Bank A aufgelöst und wird das Geld dann stattdessen auf Konten einer anderen Bank B einbezahlt, dann wird dies für die Bank A schnell zu einem Problem, da sie die entsprechenden Beträge an die Bank B überweisen muss.“

«Diese Schuld kann aber NICHT mit Geldschöpfung (einer Privatbank) beglichen werden, indem die Bank A der Bank B einfach den entsprechenden Betrag auf einem Konto gutschreibt.

Die Zahlungen der Banken untereinander müssen mit einem Zahlungsmittel erfolgen, welches die Geschäftsbanken NICHT selbst schaffen können!»

„Dieses Zahlungsmittel sind die Reserven, womit die Beträge bezeichnet werden, welche sich auf den Guthaben der Geschäftsbanken bei der Zentralbank befinden.“

Da wir nun wissen, dass es 2 verschiedene Zahlungsmittel gibt gibt es auch zweierlei Zinsen. (Zinsen der Zentralbank & Zinsen der Geschäftsbank) Daher rechtlich bedenklich, dass die Sparkunden der Geschäftsbanken für Zinsen bei der Zentralbank eingespannt werden.

Herr Ermotti, auch ich war damals aktiv für die Vollgeld-Initiative tätig. Es steht auch auf der Website, dass selbst ein Jahr nach der Abstimmung bei einer Umfrage noch immer 4/5 davon überzeugt sind, dass nur die Nationalbank Geld herstellen darf.

Aber mit Ihrer Schlussfolgerung …

«Natürlich muss … eine Erhöhung des Zentralbankengeldes erfolgen, damit … Zahlungen zwischen den Geschäftsbanken immer möglich sind.»

… liegen Sie falsch. Nicht dass die Aussage nicht geschlossen wäre und «richtig» ergibt, sondern die Annahme, dass Zahlungen zwischen Geschäftsbanken immer möglich sein müssen.

Erst das führt ja dazu, dass Banken Risiken eingehen können die niemals gedeckt sind. Und auch sich sicher fühlen, durch den geschlossenen Kreislauf, dass sie immer vom Steuerzahler gerettet werden. Manager von Banken und deren Aktionäre dürfen nicht sicher sein, dass Ihre Anlagen vor Insolvenz geschützt sind. Erst dann ist überhaupt «Markt» gegeben. Dieser besteht derzeit wegen dem (es sind jetzt Billionen) auf den Markt geworfenen Buchgelds der Notenbanken nicht.

PS: Inflation verschwindet erst wieder, wenn diese Billionen wieder vom Markt genommen werden. Derzeit steht sogar eine Stagflation vor der Tür.

Natürlich ist es schon nicht so, dass die Zentralbanken die Zentralbankengeldmenge nur deshalb erhöhen, damit die Geschäftsbanken immer schön ihre Schulden bei anderen Banken begleichen können.

Die Geschäftsbanken bekommen neues Zentralbankengeld für ihre Mindestreserven ja auch nicht gratis, sondern nur gegen Zinsen.

Allerdings: «So müssen Banken in der Schweiz seit der Aufhebung

des Mindestkurses zum Euro im Januar 2015 der Schweizerischen Nationalbank für das Halten von Reserven oberhalb einer bestimmten Limite (dem Zwanzigfachen der Mindestreservevorschrift) einen Zins bezahlen. Deshalb versuchen Banken überschüssige, über diesen Betrag hinausgehende Reserven möglichst schnell auf dem Interbankenmarkt

loszuwerden»

Aber generell problematisch ist, wenn Geldschöpfer gleichzeitig Wirtschaftsteilnehmer sind.

In Amerika gab es früher den «Glass-Steagall Act» Das Gesetz sah für Banken eine strikte Trennung des Kreditgeschäfts mit Privatkunden vom Investmentbanking vor.

Der Demokrat Bill Clinton kippte 1999 jedoch dieses Gesetz:

https://de.wikipedia.org/wiki/Glass-Steagall_Act

Kompliment für dieses Artikel, ich hoffe, dass Ihrer Leserschaft auch Politiker dazu zählen.

Die Diskussion ist aber vielfältiger als dargestellt: zunächst ist die Inflation im wesentlichem nicht einer erhöhten Nachfrage, sondern einer Knappheit einzelner Güter (Elektronik, Holz, …) und einer künstlichen Preiserhöhung anderer zuzuschreiben (Erdöl, Gas …). Dies mit Geld- oder Finanzpolitik zu korrigieren ist unmöglich. Es mag sein, dass einige Produzenten unter ungeplanten Covid-Abwesenheiten gelitten haben, ich glaube jedoch vielmehr an einer Spekulation und an der angespannten Lage zu den USA seitens China und Russland. Eingerahmt im Artikel, ist eine wünschenswerte Aufwertung der CHF: dies ist sehr gefährlich, denn die Schweiz ist eine Exportwirtschaft und somit Löhne und andere Kostenteile würden in US$ teurer werden, was Gewinne und demzufolge Steuereinnahmen schmälert. Dazu käme die Unmöglichkeit, Löhne in CHF zu erhöhen! Persönlich plädiere ich vielmehr für Massnahmen durch die Zentralbank um den CHF zu entwerten.

Giovanni Coda

Die Aussage, dass Schuldner profitieren, stimmt nicht. Die Schuldzinsen wurden immer sofort nach oben der Inflation angepasst (nach unten aber keine Eile war), wogegen die Sparzinsen der Inflation meistens hinterher hinkten (und sofort nach unten angepasst wurden), aber diese vielfach nicht erreichten, sodass negative Realzinsen resultierten, besonders seit der Bankenkrise und vor allem heute, bei stark und schnell steigender Inflation (mit negativen Nominalzinsen auf Sparguthaben, das hat es noch n i e gegeben). Es bleibt spannend. Vorerst wird wohl weiter so verfahren, denn es hat (noch?) Kuchen für (fast) alle.

Die FED (mit dem USD als Weltwährung) ist nicht so im Sumpf wie die EZB, welche mit Drahi («whatever it takes») und jetzt der durch Macron abgeordneten Lagarde eine Europolitik macht, wie wir sie seinerzeit die it. Lira, der FF und die Peseta erlebt haben. Also ganz nach südlichem Gusto.

Dies führt zwangsläufig zu einer (erwünschten?) Feudalherrschaft und Leibeigenschaft, in welcher die wenigen Superreichen alles besitzen, und FeudalherrInnen sind.

Ich wundere mich immer wieder, wieviele Leute für den Turbokapitalismus, also für eine Umverteilung von unten nach oben sind. De facto für ihre eigene Leibeigenschaft sind.

Wer zur Klärung in einer Sache beitragen will, muss versuchen den Sachverhalt – teils penibel – aufzuschlüsseln, sprich: die Arbeit der Differenzierung auf sich nehmen. Und das – exakte – Gegenteil vermeiden: Mittels Vermischung und unsorgfältiger Wortwahl bereits bestehende Emotionen (Ängste) und Verwirrungen weiter anzuheizen.

Zitat: «Die tatsächliche Inflation war … noch höher, weil der Konsumentenpreisindex die stark gestiegenen Mietzinse … viel zu wenig berücksichtigt.»

Die Mietzinssteigerung hat nichts mit «Inflation» zu tun, sondern alles mit Marktmacht und Kaufkraft (bzw. deren Abschöpfung). Es kommt ja auch niemanden in den Sinn, die – im Vergleich zum nahen Ausland – in der Schweiz höheren Lebensmittelpreise der Inflation zuzuschreiben (auch hierbei geht es im Wesentlichen um Marktmacht und Kaufkraft).

Bei den Mieten ist es sogar so, dass sie (‹eigentlich›) hätten sinken müssen, da eine wesentliche Kostenkomponente sank (die Hypothekenzinsen, und so auch der Referenzzinssatz).

Wer hier die Worte «tatsächliche Inflation» in die Diskussion einwirft, trägt bei der Thematik «Inflation» nicht zur Klärung bei.

Eben, die höheren Mieten kann man nicht alleine den Notenbanken und tiefen Zinsen anlasten.

Andere Faktoren welche Preistreiber sind wie Handänderungen, Mieterwechsel, Luxussanierungen, nicht weitergegebene Hypothekarzinssenkungen, gesteigerte Nachfrage durch Zuwanderung, Abbruch günstiger Liegenschaften und Wechsel zu Renditeobjekten kommen im Artikel nur bei den Pensionskassen (Nachfrage) vor.

Die oft gehörte These, Kleinsparer würden durch Tiefzinsen enteignet greift zu kurz. Zinsen stecken auch in Konsumgütern welche auch der Kleinsparer aufbringen muss. Somit hat er Ende Jahr ein paar Hunderter Zins auf dem Konto die er gleich wieder durch höhere Mieten und Teuerung los wird.

Höhere Zinsen nützen nur den Reichen!

Blicken wir zurück auf die Hochzinsphase Ende 80er Anfang 90er Jahre:

Zinsentwicklung seit 1985:

https://www.raiffeisen.ch/casa/de/immobilienmarkt-schweiz/zinsprognosen/hypothekarzinsen-bleiben-noch-lange-tief.html

Dann die Teuerung LIK-Teuerungsrechner:

Indexperiode: Startdatum 1989 Enddatum 1991

Index (Indexbasis 12.1982=100)

Startwert 115.4 Punkte Endwert 128.7 Punkte Veränderungsrate satte +11.6%

Da sind die jetzt 1.5% jetzt geradezu harmlos.

Natürlich muss man auch mit berücksichtigen, was teurer wurde. Dinge für den Grundbedarf oder eher Luxusgüter.

https://www.lik-app.bfs.admin.ch/de/lik/rechner?periodType=Jahresdurchschnitt&start=01.1989&ende=01.1991&basis=AUTO

Machen Sie einmal einer vierköpfigen Familie klar, dass die Krankenkassenprämien nicht im LIK sind, weil sie «Transferzahlungen der privaten Haushalte an die Versicherer sind». Sorry, aber das ist Oekonomensprech. Oekonomie ist «reinste Politik und damit keine Wissenschaft» (siehe Beat Leutwyler oben). Abgesehen davon, dass das nicht verstanden wird, führt es dazu, dass die Inflation eben zu tief ausgewiesen wird.

Die Artikel schneiden interessante Themen an, es wird aber meines Erachtens zu viel vereinfacht, verfälscht oder vermischt.

Z.B war es immer erklärtes Ziel der Notenbanken rund 2.5% Inflation zu erreichen, die Gründe wären interessant.

Es wird auch nicht erwähnt, dass Schulden für den Geldkreislauf notwendig sind. Schulden auf der einen Seite entsprechen (vereinfacht) den Vermögen auf der anderen Seite.

Was heisst es nun, wenn diese Schulden zu grossen (wie grossen) Teilen von Notenbanken gehalten werden?

Auch das wäre ein interessantes Thema.

Stimme Ihnen zu, Herr Forster.

Zu Ihrer Frage: Wie kommt es zur Zielgrösse «2.5%»?

Vorweg: Für die EZB gilt offiziell: bei, aber «unter 2%». D.h.: Durchschnittlich über mehrere Jahre 1.9% pro Jahr! Da bis 2020 über 10 Jahre nahezu deflationäre Zustände herrschten (um die 0.5% pro Jahr), müsste eigentlich – auftragsgemäss – für mehrere Jahre Inflationsraten von rund 4-5% angestrebt werden …

Die Überlegungen hierzu sind:

– Eine Unternehmerin tätigt ihre Investition (z.B. Maschine) heute und verschuldet sich daher in der Gegenwart. Investitionssumme (inkl. Zinsen) sind ihr somit bekannt.

– Die Rückflüsse aus dem Verkauf der Produkte erfolgen in der Zukunft (über 10 und mehr Jahre) und sind mit mehreren Unsicherheiten behaftet: Welche Menge werde ich absetzen können – und eben auch: zu welchem Preis? Somit sind wir bei der Preisentwicklung – und damit Inflation/Deflation.

– Die Wirtschaftspolitik (und hier kommt die EZB in Spiel) möchte sicherstellen, dass die Unternehmer:innen bei den Investitionen nicht noch zusätzlichen Unsicherheiten ausgesetzt sind und dadurch ins Zögern kommen, nur weil sie nicht sicher sein können, ob die Preise ihrer Produkte allenfalls sogar sinken (Deflation) und es ihnen dadurch nicht mehr gelingt, den Investitionskredit abzuzahlen.

Kurz: Die Zielgrösse ergibt sich aus dem Gedanken die Investitionstätigkeit zu fördern (zumindest nicht zu behindern) – noch grundlegender: Um eine Wirtschaftskrise («Rezession/Depression») zu verhindern.

@Stefan Forster

Sehr richtig, die eine Seite des Geldscheins ist Besitz, die andere Schuld.

Wenn man bei einer Bank einen Kredit aufnimmt z.B Fr.100’000 und er bewilligt wird hat man nachher Fr.100’000 Guthaben und gleichzeitig Fr.100’000 Schulden wo noch zusätzlich Zinsschulden entstehen, welche natürlich in der Kreditsumme nicht enthalten sind. Also muss man dieses zusätzliche Zinsgeld von jemand anderem holen, z.B von einem Kunden oder Auftraggeber.

Auch muss man wissen, dass beim Geld 2 Parameter besonders wichtig sind, nämlich die Geldmenge und die Geldumlaufgeschwindigkeit. Je schneller erhaltenes Geld wieder ausgegeben wird desto kleinere Geldmenge wird benötigt. Umgekehrt je mehr und je länger Geld «gehortet» wird eine desto grössere Geldmenge wird benötigt. Und nicht vergessen auch gehortetes Geld wurde aus Schulden geboren. Die Millionäre und Milliardäre sind also in Wirklichkeit selbst die Krankheit namens «zu hohe Schulden», welche sie zu bekämpfen vorgeben wenn diese die zu hohe Staatsschulden kritisieren.

Das Bruttoinlandsprodukt ist ein höchst fragwürdiger Indikator, offizielle Abkürzung dt BIP engl. Gross domestic product GDP) gibt den Gesamtwert aller Güter, Waren und Dienstleistungen zu Endhandelspreisen an, die während eines Jahres innerhalb der Landesgrenzen einer Volkswirtschaft als Endprodukte hergestellt wurden, nach Abzug aller Vorleistungen.

Das Produkt ist hier also keine Grundrechenart, sondern das was in einer Nation «produziert» und im In- und Ausland abgekauft wurde; zum Tauschwert.

Besser wäre die Nennung des NIP in KaufKraftParität, weil darin Ersatzinvestitionen vom Brutto abgezogen sind und der «Gebrauchswert» besser abgebildet wird.

(z.B. der Ersatz einer Maschine oder Renovation/Neubau von Infrastruktur, alles was nicht zum realen Wachstum beiträgt. Beim BIP in USD war die Schweiz 2019 auf Platz «20», bei USD-KKP aber nur noch auf Platz 36.)

Im GPI wären auch noch Umweltschäden abgezogen, wie verschlechterte Ackerböden, Grundwasser oder Waldbestand.

Herr Pirkl, vielen Dank dazu.

Ich denke, dass in Bundesbern die KaufKraftParität-GPI bald aufgenommen wird.

Es gibt kaum ein besseres und günstigeres Marketing, als als erstes Land der Welt nicht mehr offiziell das BIP zu führen (also die Schweiz aus allen Statistiken fällt und separat aufgeführt wird), sondern ein Mass zu gestalten, wo man die Kriterien selbst gesetzt hat, weil alle wissen, dass es der Realität näher ist.

Also KaufKraftParität, abzgl. Krankheit, Unfall, Übertretungen, Kriminalität und Umweltschäden.