UBS, BNP und Deutsche Bank sind chronisch unterkapitalisiert

Monsterbank – davon will UBS-Chef Sergio Ermotti nach der jüngsten Übernahme der Credit Suisse nichts wissen. «Der Begriff ist von Journalisten kreiert worden, die auf viele Klicks aus sind», behauptete er jüngst in einem Interview verwegen, obwohl die Bilanz der neuen Superbank mehr als doppelt so gross wie die Wirtschaftsleistung der Schweiz ist und obwohl sie damit offensichtlich zum Klumpenrisiko für das Land geworden ist.

Grossbanken lobbyieren vereint gegen mehr Eigenkapital

Im gleichen Atemzug hält er alle Ideen für absurd, mehr Eigenkapital für die finanzielle Absicherung von eingegangenen Risiken im Falle eines wiederholten Missmanagements zu verlangen, obwohl die UBS in der Finanzkrise vom Schweizer Staat gerettet werden musste und obwohl dieser auch für die Unwägbarkeiten in Zusammenhang mit der Übernahme der faillierten Credit Suisse garantieren musste.

«Die Credit Suisse hatte genug teures Eigenkapital. Es braucht nicht noch mehr davon, das zu behaupten, ist reiner Populismus», argumentiert er ziemlich keck und singt damit das gleiche Lied, wie die Manager anderer Grossbanken in Europa und auch in den USA. Die Bosse etwa von JPMorgan, Morgan Stanley, Goldman Sachs und anderen grossen Instituten warnten jüngst erst im Rahmen einer Senatsanhörung, Kapitalerhöhungen und andere einschränkende Vorschriften der Kreditvergabe schadeten der Wirtschaft.

Ihr geballtes Auftreten ist die Kulmination einer heftigen Kampagne, welche die Umsetzung der vom Basler Ausschuss für Bankenaufsicht nach der Finanzkrise erarbeiteten Methoden weiter verzögern soll, welche die Art und Weise regeln, wie Banken ihr verlustabsorbierendes Kapital berechnen. Zu lange konnten die Finanzinstitute eigene Modelle verwenden, um die Höhe der Eigenmittel zu ermitteln, die sie im Rahmen ihres Geschäftsgangs vorhalten müssen. Faktisch neigen die Bankmanager notorisch dazu, das Eigenkapital möglichst niedrig zu halten, um die Rendite, die Dividenden und natürlich auch ihre eigenen Boni zu maximieren. Mit der Folge, dass die Steuerzahler in den vergangenen Jahren immer wieder einspringen mussten, um die Banken zu retten, weil sie sich vorsätzlich verkalkuliert hatten.

Wer einen Sumpf trockenlegen will, darf nicht den Frosch fragen, wie man das macht – und wer ein Finanzinstitut regulieren möchte, darf folglich nicht dieses fragen, wie viel Eigenkapital es für sein Geschäfte braucht. Schliesslich wird die Antwort immer lauten: «Weniger, sonst sind wir nicht mehr wettbewerbsfähig, und die Wirtschaft geht zugrunde, weil wir keine Kredite mehr vergeben können.»

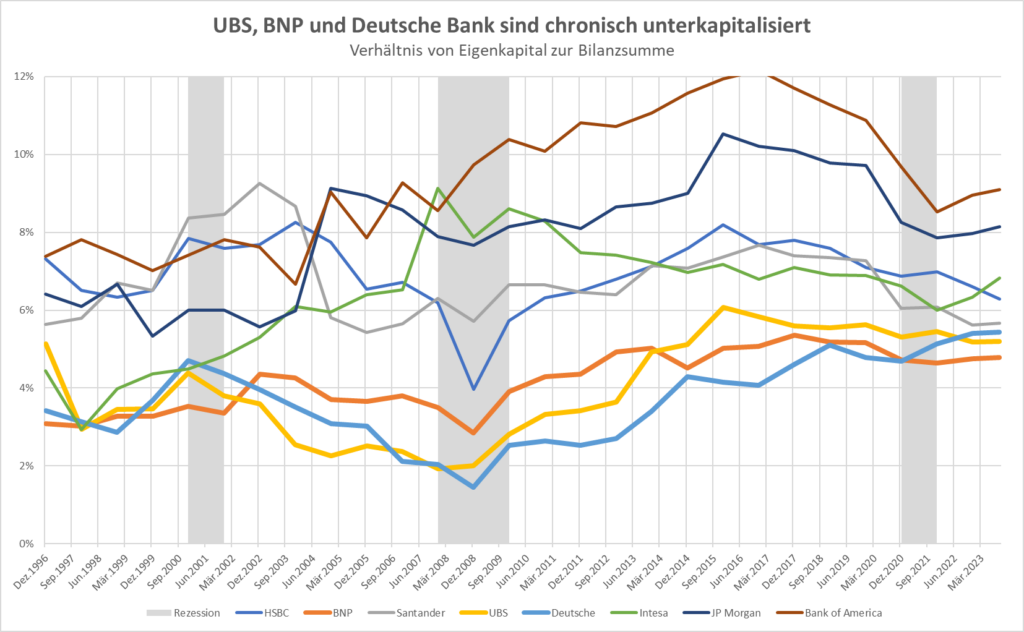

Die tatsächliche Entwicklung des Eigenkapitals

Tatsächlich zeigt der Blick auf die untrügliche Entwicklung des Eigenkapitals im Verhältnis zur Bilanzsumme, dass die grossen amerikanischen Finanzhäuser schon vor dem jüngsten Zusammenbruch verschiedener mittelgrosser Banken kräftig von der nach der Finanzkrise vorübergehend aufgestockten Eigenkapitaldecke gezehrt hatten.

Gemessen daran verfügen europäische Institute wie die Schweizer UBS, die französische BNP Paribas oder auch die Deutsche Bank über eine lächerlich tiefe Eigenkapitalquote und sind offensichtlich schon seit Jahren chronisch unterfinanziert – auch wenn ihre eigenen Modelle oder die Simulationen verschiedener Aufsichtsbehörden gerade das Gegenteil behaupten mögen. Offizielle Stresstests sind in den Augen von Skeptikern meist nur Schall und Rauch. «Diese Tests sind zum öffentlichkeitswirksamen Schaulauf verkommen», kritisierte Sheila Bair, die ehemalige Vorsitzende des Einlagensicherungsfonds der amerikanischen Banken, wiederholt.

Im Grunde gehe es nur noch um die Risikogewichtungen und darum, als wie riskant die institutseigenen Risikomodelle einzelne Vermögenswerte und Bilanzpositionen einordneten. Das sei ein äusserst subjektiver Prozess. «Ich traue diesen Methoden kaum noch über den Weg», erklärte die Fachfrau – das gelte vor allem auch, seit die Anforderungen beträchtlich gelockert worden seien. Sie kritisierte wiederholt, die amerikanische Zentralbank habe den Finanzinstituten des Landes vor der Pandemie die Ausschüttung hoher Summen erlaubt, die sie während der wirtschaftlichen Verwerfungen gut hätten gebrauchen können.

Nach vorne blickend moniert sie, die Stresstests liessen die Herausforderungen aufgrund höherer Zinsen auf magische Weise verschwinden, indem sie davon ausgingen, dass die Zinssätze im Falle eines wirtschaftlichen Abschwungs relativ schnell auf null zurückkehren und die Renditekurve innerhalb kürzester Zeit positiv würden. Dies sei ein wesentlicher Grund dafür, dass die amerikanischen Finanzinstitute im vergangenen Jahr vergleichsweise günstig ausgesehen hätten. Eine Rezession bedeute demgemäss das Ende der Inflation, sodass die amerikanische Zentralbank Fed zu einer stark expansiven Geldpolitik mit ultraniedrigen Zinsen zurückkehren könne.

Die Finanzindustrie sollte auch auf die Stagflation gefasst sein …

Doch der Blick auf die Geschichte zeige, wie es in den 1970er Jahren immer wieder zu Rezessionen und hohen Inflationsraten oder zu einer «Stagflation» gekommen sei. Die Erfahrungen unter dem damaligen Notenbank-Präsidenten Paul Volcker hätten bewiesen, dass volkswirtschaftliche Schwächephasen nicht immer reichten, um den allgemeinen Preisauftrieb unter Kontrolle zu bringen. Aus diesem Grund müsse das Fed die Fähigkeit der Banken testen, mit einem «Albtraumszenario» aus hoher Inflation, hohen Zinssätzen und einer schwachen Wirtschaft umzugehen.

… sowie auf massive Geldabzüge

Erforderlich sind in ihren Augen auch umfangreiche «Liquiditätstests», in welchen der Zugang zu liquiden Mitteln im Falle von besonderen Anforderungen überprüft werden müsste, die in den vergangenen Monaten zu den Bankzusammenbrüchen in den USA und letztlich auch zum Ende der Credit Suisse geführt hätten, nachdem Anleger ihre Einlagen hastig abziehen wollten. Das Liquiditätsrisiko könne nicht von einer umfassenderen Bewertung der Kapitalstärke der Banken getrennt werden: Sobald im Markt Zweifel an der Solidität aufkommen, fliessen die Finanzmittel so rasant ab, dass bald die Insolvenz droht.

Tatsächlich hatte der Milliardenverlust aufgrund der Abwicklung des Hedge-Funds Archegos bei der Credit Suisse vor zwei Jahren voll auf die aussergewöhnlich dünne Kapitaldecke durchgeschlagen und dazu beigetragen, dass grosse Kunden ihre Gelder abzogen und das Finanzinstitut schliesslich in den Armen der konkurrierenden UBS landete. Die frühere Schweizer Grossbank hatte ihre Risikosysteme und -modelle nicht im Griff, und wer möchte ähnliche Unwägbarkeiten in anderen Nischen der Finanzmärkte ausschliessen? Bei Schattenbanken etwa oder mit Blick auf die internen Risikomodelle der Banken, deren Parameter sie bis anhin noch ziemlich grosszügig selbst kalibrieren dürfen.

Obwohl die grössten amerikanischen Banken also die Pandemie und die jüngsten Turbulenzen in scheinbar solider finanzieller Verfassung überstanden haben, ist selbst Michael Barr skeptisch geblieben. Der stellvertretende Vorsitzende der amerikanischen Notenbank sagte im Mai vor Abgeordneten des Repräsentantenhauses: «Das Bankensystem benötigt zusätzliches Kapital, um widerstandsfähiger zu werden. Gerade auch weil wir nicht wissen, ob es zu neuartigen Schocks kommen kann, wie sie sich im Rahmen der jüngsten Bankzusammenbrüche gezeigt haben.»

Der Weg von Worten zu Taten ist lang

Faktisch müssen die Regulatoren den hehren Worten nun auch endlich Taten folgen lassen. Schliesslich arbeiten sie gerade einmal den letzten Teil der Pläne und Massnahmen ab, auf deren Umsetzung sich die politischen Entscheidungsträger weltweit schon nach der Finanzkrise von 2007 bis 2009 geeinigt hatten. In diesem Rahmen hätten Banken auf der ganzen Welt längst dazu gebracht werden sollen, ihre Kapitalpolster zu erhöhen – in der Hoffnung, besser auf Abschwünge vorbereitet zu sein und solche ohne die Hilfe der Steuerzahler zu überstehen. Diese Erwartung hat sich angesichts der jüngsten Vorfälle nur bedingt erfüllt.

Die amerikanische Notenbank Fed scheint zwar stärker als in der Vergangenheit daran interessiert zu sein, zusammen mit der Einlagensicherung Federal Deposit Insurance und dem Office of the Comptroller of the Currency durchzugreifen. Allerdings ist es auch angesichts des geballten Lobbyismus verfrüht, auf Wunder zu hoffen. Denn das Prozedere erfordert Zeit: Die drei massgeblichen Institutionen müssen ihre Ideen vorschlagen, dann Kommentare zu den vorgeschlagenen Kapitalregeln einholen, darüber abstimmen lassen und sie schliesslich vervollständigen, bevor sie irgendwann gelten.

Bis dahin dürfen die Finanzinstitute wohl auch Verluste auf Wertpapierpositionen in ihren Bilanzen so geschickt verbuchen, dass sie erst als solche erscheinen, sobald sie verkauft werden müssen. Genau das aber hat zum Zusammenbruch der Silicon Valley Bank und zu den Problemen der an JP Morgan verkauften First Republic beigetragen – und das ist der Preis des Spiels auf Zeit.

Themenbezogene Interessenbindung der Autorin/des Autors

Keine

_____________________

Meinungen in Beiträgen auf Infosperber entsprechen jeweils den persönlichen Einschätzungen der Autorin oder des Autors.

Nicht nur UBS, BNP und Deutsche Bank – alle Banken sind unterkapitalisiert. Hört auf mit diesem Kapitaliserungsmärchen. Einzig eine Trennbankensystem führt dazu, dass Leute keine Geld verlieren.

Zwei Leute ein Gedanke. Ich hatte ihren Beitrag nicht gelesen, bevor ich meinen schrieb.

Solange es eine FIAT-Währung ist, schafft IMHO nur ein Trennbankensystem einigermasse Sicherheit.

Mit freundlichen Grüßen

Jens Happel

Ich finde das mit dem Eigenkapital wird überbewertet. Selbst mit 20% Eigenkapital ist ein Darlehn nicht sicher, wenn es am Markt zu «schwarzen Freitagen» kommt.

Wichtiger wäre es wieder ein konsequentes Trennbankensystem einzuführen. Auch der Handel mit Darlehen müsste eingeschränkt werden. Es müsste eine hohe Mindestgrenze geben, mit der jedes Darlehn in der ausgebenden Bank verbleiben muss. Sonst gibt es Anreize, schnell unsicher Darlehn unter das Volk zu bringen und diese weiter zu verkaufen.

Die normalen Geschäftsbanken kann der Staat dann retten, die Investmentbanken können dann über die Wupper gehen. Casinos werden auch nicht vom Staat gerettet.

Im Hinblick für kleine Darlehen an mittelständische Unternehmer wäre es besser Basel 2 wieder abzuschaffen und die Verpflichtung «kleine Darlehn» bis zur Summe X nicht weiterverkaufen zu dürfen. Basel2 hat die Kreditaufnahme für kleine und kleinste Betriebe arg verteuert.

FIAT Geld wird immer eine Unsicherheit haben.

Die Schweiz vermag eine derart überdimensionierte + neuerdings wieder auf riskante Investitions-Kredite ausgerichtete Gross-Bank wie die UBS nicht.

– Sie in einer Krise erneut zu retten, kann die Schweiz samt ihrer Industrie ruinieren.

– Deshalb sollten wir die UBS zwingen, entweder ihre Risiken selbst zu tragen oder auf solche Risiken wieder wie nach 2008 bewusst zu verzichten.

Alternativ könnten wir von der UBS verlangen, dass sie die Bank aufteilt, in eine Schweizer Bank + in eine im Ausland aktive Bank.

– Für die Schweizer Bank müssten insachen Investitions-Kredite andere Regeln gelten, welche die Schweiz im Krisen-Fall zu decken vermag.

Für die im Ausland aktive Bank müsste die UBS selbst aufkommen, sprich auf eine Schweizer Deckung im Krisen-Fall verzichten.