Nein, auch Julius Bär hat das Rad nicht neu erfunden

Junk Bonds, Derivate, scheinbar geschickt verbriefte Hypotheken, Krypto oder auch «innovativ strukturierte» Kredite – die Finanzbranche glaubt alle paar Jahre, das Rad neu erfunden zu haben und auf dieser Basis unendlich wachsen zu können. Dabei sind die Grundprinzipien des Geschäfts seit Jahrhunderten unverändert geblieben. Glaubt man sarkastischen Äusserungen von erfolgreichen Persönlichkeiten wie etwa Warren Buffett, so war die Einführung des Geldautomaten die letzte grosse Innovation in diesem Bereich.

Alles andere ist nur ein illusorischer Hype, der nach einem zeitweiligen Boom in sich zusammenfällt und enorme Verluste hinterlässt. Bei Julius Bär ging das schnell. So glaubte Philipp Rickenbacher noch bis vor kurzem, mit «private Debt» gute Geschäfte machen zu können. Damit waren «unkonventionelle Kredite» in der regulatorischen Grauzone an scheinbar reiche, private Kunden zu günstigen Bedingungen und bei relativ lockeren Dokumentierungsstandards gemeint, die die Kundenbeziehung fördern und den Umsatz beflügeln sollten.

Illusion, mit riskanten Firmenkrediten rasch zu wachsen

Der jüngst geschasste Ex-Chef des bekannten, 134 Jahre alten Zürcher Finanzinstitutes, war davon überzeugt, mit riesigen Krediten an private Firmenkunden wie den österreichischen Immobilienjongleur René Benko rasant wachsen zu können. Auch für die Mitarbeiter der Bank schien es eine natürliche Weiterentwicklung ihrer traditionelleren Transaktionen in Form von Hypotheken oder Lombardkrediten zu sein, indem wohlhabende Kunden liquide Vermögenswerte wie Aktien als Sicherheiten anbieten.

Glaubt man Medienberichten, so zählte ein Überbrückungskredit mit Benkos Immobiliengruppe Signa zu den ersten Abschlüssen einer extra gegründeten Bär-Abteilung, die es dem Innsbrucker ermöglichen sollte, eine 50-prozentige Beteiligung am Schweizer Luxuskaufhaus Globus zu kaufen. Intern wurde das Geschäft zunächst als grosser Erfolg gewertet, Julius Bär verdiente gutes Geld, und der Kredit wurde schneller als erwartet zurückgezahlt. Scheinbar gute Argumente, auf dieser Schiene weiterzufahren und an Benko und seiner Signa dranzubleiben. So kam es im weiteren Verlauf zu weiteren Krediten an die Signa, unter anderem zu Darlehen zum Kauf der britischen Selfridges Group und des KaDeWe, Deutschlands bekanntestes Kaufhauses.

Das Bär-Management ignoriert stoisch alle Frühwarnzeichen

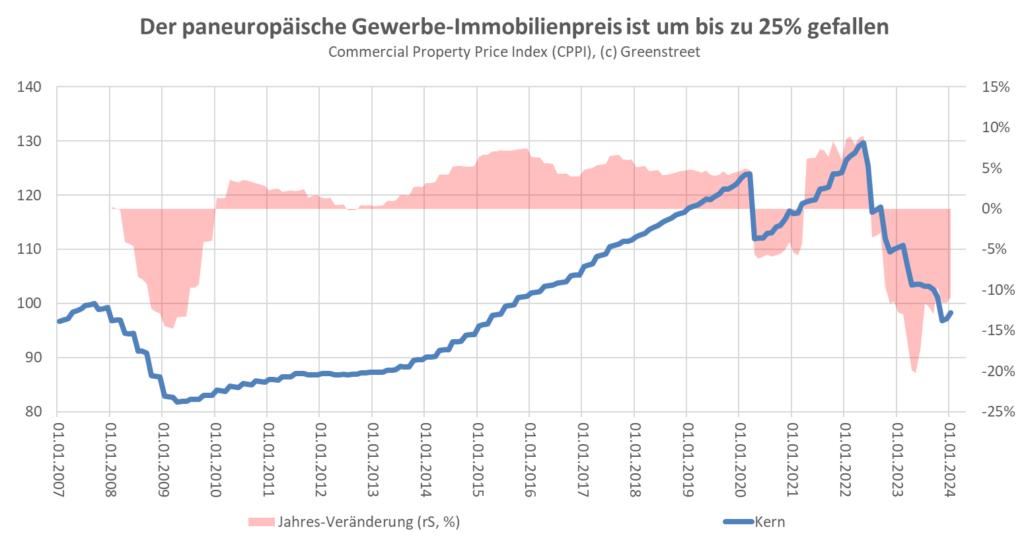

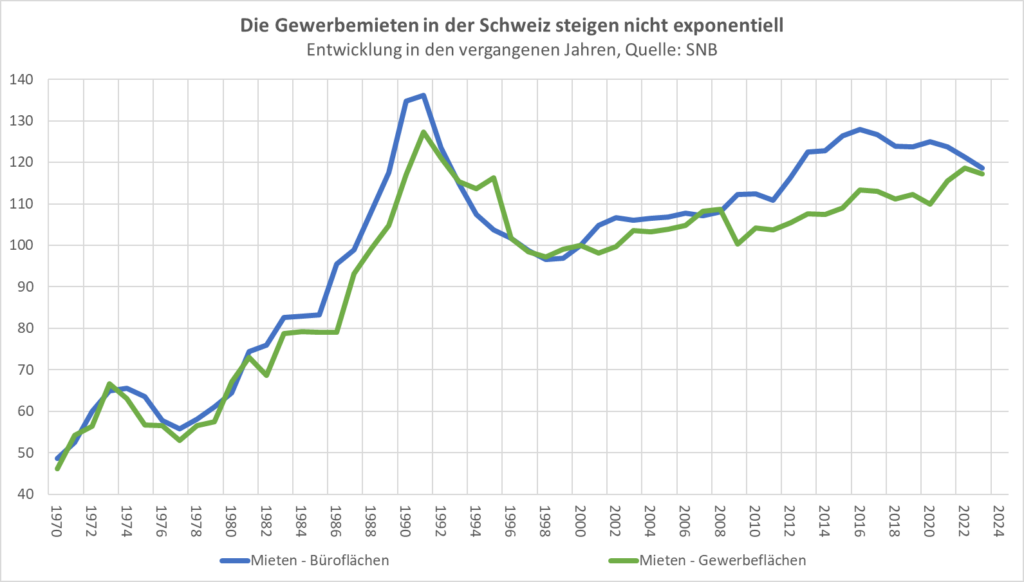

Doch bereits im Jahr 2022 gab es die ersten Warnhinweise in Bezug auf das 27 Milliarden Euro schwere Immobilienimperium, als es aufgrund von Korruptionsvorwürfen erst zu einer Razzia in der Signa-Zentrale gekommen war und als die Deutsche Bank daraufhin ihre Geschäftsbeziehung mit dem österreichischen Konzern aufgab. Die Manager von Julius Bär liessen sich davon ebenso wenig beeindrucken, wie von steigenden Zinsen, rückläufigen Konsumentenausgaben, stagnierenden Mieteinnahmen, fallenden Preisen bei kommerziellen Immobilien oder vom hohen Schuldenberg.

Spätestens nachdem die Spatzen die Probleme von den Dächern gepfiffen hatten und seit René Benko im vergangenen November aus dem Unternehmen gedrängt worden war, wurde klar, dass sich das damalige Management der Bank Julius Bär verschätzt und völlig verrannt hatte. Da der Aktienkurs des Zürcher Instituts unter Druck geriet, sobald das Kreditengagement in Höhe von gut 600 Millionen Franken bekannt geworden war, wurde im Nachklang der Credit-Suisse-Pleite offensichtlich auch die Finanzmarkt-Aufsicht nervös.

Auf dieser Basis versuchte man bei Julius Bär einen Befreiungsschlag: Philipp Rickenbacher trat zurück, die Signa-Kredite werden komplett abgeschrieben, und die Boni von wenigen Personen gestrichen. Das «Private-Debt-Geschäft» soll künftig komplett aufgegeben und bestehende Verträge sollen in den kommenden Monaten abgewickelt werden. Das klingt zwar konsequent, ist aber in den Augen kritischer Beobachter noch lange nicht genug. In ihren Augen hat die Schweizer Aufsichtsbehörde nach dem Debakel bei Credit Suisse vor wenigen Monaten angesichts des Klumpenrisikos in der Bär-Bilanz einmal mehr tief geschlafen, und das Risikomanagement des Bankhauses hat fundamental versagt.

Kann sich der Verwaltungsratspräsident halten?

Kritiker fordern auch den Kopf des Verwaltungsratspräsidenten Romeo Lacher. Schliesslich habe der Mann, der von der schlingernden Credit Suisse über die Börse Six zu Julius Bär gekommen war, den Einstieg in das Geschäft mit Spezialkrediten für ultrareiche Kunden stets gutgeheissen, und er wusste von dem Grosskredit an Benko. Insofern sei es nur logisch, dass auch Lacher sein Amt zur Verfügung stellen müsse. Dieser versucht zwar, mit einer Medienoffensive und mit kernigen Aussagen wie «die Vorgänge haben für meine persönliche Planung keine Bedeutung» von seiner schwachen Position abzulenken. Tatsächlich aber geht es längst nicht mehr nur um ihn, sondern auch um das Geschäftsmodell und um die Zukunft der gesamten Bank.

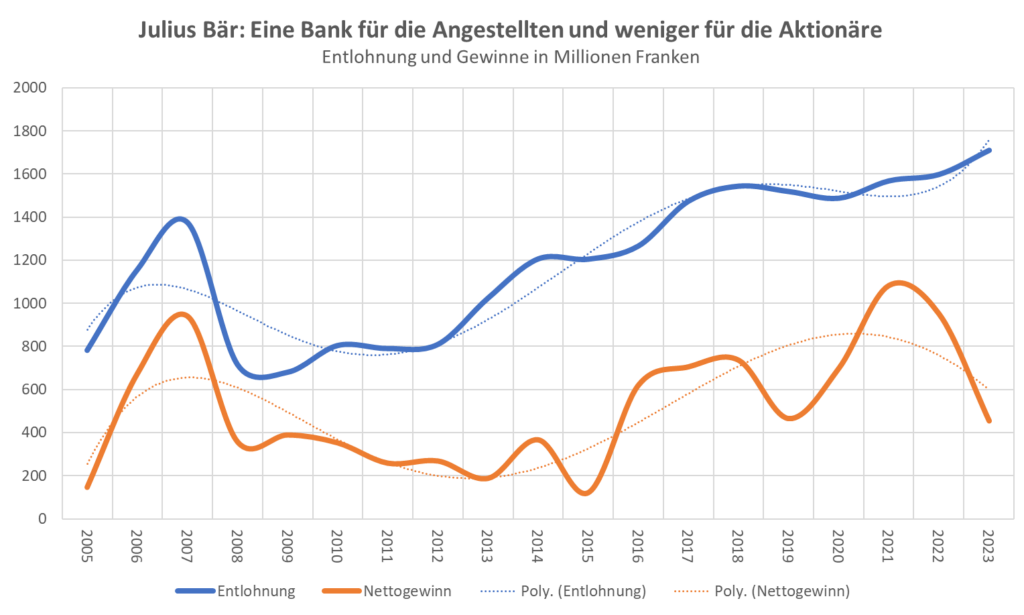

Schliesslich zeigt das fehlgeschlagene Experiment der Bank Bär mit den gewagten Krediten, dass die Finanzinstitute verzweifelt nach Wachstumsmöglichkeiten suchen. Sie brauchen höhere Erlöse, um die im Trend steigenden Kosten – vor allem auch die hohen Personalaufwendungen – zu decken. Aus diesem Grund versuchen sie, selbst in jenen Geschäftsbereichen Fuss zu fassen, die zunehmend in die Welt der Schattenbanken abwandern, weil sich dort die latenten Risiken so lange verstecken lassen, bis sie systemisch geworden sind.

Die dort tätigen Investmentfonds und die Private-Equity-Häuser können das Rad genauso wenig neu erfinden, wie Julius Bär das konnte. Aber sie wälzen die hohen Kosten und die Risiken ihrer Aktivitäten meist geschickt auf die Anleger oder letzten Endes sogar auf die Steuerzahler ab. «Zunehmende geopolitische Risiken, gedämpftes Wirtschaftswachstum und restriktivere Finanzierungsbedingungen werden den Nicht-Bankensektor und vor allem auch die ‹privaten Kreditmärkte› vor besondere Herausforderungen stellen», warnte jüngst Lee Foulger. Der Mann ist bei der Bank of England für Fragen der Finanzstabilität zuständig.

Ist die Signa-Pleite ein bedenkliches Omen?

Er fürchtet, dass die Signa-Pleite nur ein Vorbote plötzlicher Überraschungen negativer Art sein könnte, die in nächster Zeit blühen mögen. «Im Verborgenen hat sich ‹viel Dummes Zeug› abgespielt, und einige bornierte Anleger werden eine Menge Geld verlieren, nur weil sie in die scheinbar geringe Volatilität und die hohen Renditen an den ‹privaten Märkten› vernarrt waren – und viele Kreditgeber werden eine Menge Schwierigkeiten bekommen», formuliert Robin Wigglesworth von der Financial Times seine Bedenken. In seinen Augen werden einige der beteiligten Unternehmen genau in dieselbe Vertrauenskrise geraten, in der sich Julius Bär gerade befindet.

Weiter führende Beiträge:

- UBS, BNP und Deutsche Bank sind chronisch unterkapitalisiert

- Unheilige Allianz gegen die Rekapitalisierung der Banken

- Fondsbeschränkungen – der amerikanische Markt für Gewerbeimmobilien steckt in einer Zins- und Liquiditätskrise

- «Private-Equity-Anlagen – die Alternative ist immer, keinen Blödsinn zu machen»

- The Economic Effects of Private Equity Buyouts

Themenbezogene Interessenbindung der Autorin/des Autors

Keine

_____________________

Meinungen in Beiträgen auf Infosperber entsprechen jeweils den persönlichen Einschätzungen der Autorin oder des Autors.

Lieber Herr Leisinger,

Sie haben in Ihrem Artikel nicht erwähnt, dass die «Benko-Gruppe» über 700 (NZZ) und weitere Gesellschaften u.a. auch Offshore hatte und keine konsolidierte Bilanz der «Benko-Gruppe» vorlagt. Wer einer Gruppe bei dieser Ausgangslagesolch e gewaltigen Kredite gewährte, d.h. mit oder ohne Sicherheiten, war entweder inkompetent oder gierig oder wurde sogar bestochen, um solche Kredite zu sprechen.

Das Problem war schon 2019 erkennbar. Man hätte bereits damals erkennen müssen, warum viele Offshore-Gesellschaften und Holdings existieren und wie sie zueinander stehen, z.B. bei den Inter-Company-Geschäften (Gewinn/-Verlustschiebungen, Aufblähung Geschäftsvolumens etc.)!

Die Experten des Fine Art of Swiss Private Banking haben nichts aus dem Fall Werner K. Rey gelernt, mit Ausnahme der Tatsache, dass man einen Konzern über Boni aushöhlt. Was nun bei Julius Bär abläuft. Ja, und vielleicht noch, wie man ein Verkauf von «Köpferollen» die Sache rechtfertigt! Mehr nicht!

Das Zitat mit dem Bankomaten ist gut, aber es ist meines Wissens von Paul Volcker, dem ehemaligen Chef des Fed.