An den Börsen ist es wie im Spielcasino: Das Haus gewinnt immer

Aktien, Anleihen, Gold und der angebliche Vermögenswert Bitcoin – bei allen kennen die Kurse schon seit Monaten nur eine Richtung: Es geht nach oben. Längst überschlagen sich in den Medien die Rekordmeldungen, meist verbunden mit der Aussicht auf mehr. Gingen jüngst noch Rezessions- und Krisensorgen um, so ist die aufkommende Euphorie langsam mit den Fingern zu greifen.

Mit Aktien könne man langfristig nichts falsch machen, heisst es allerorten. In Deutschland möchte man die sich immer deutlicher abzeichnende Finanzierungslücke in der staatlichen Altersvorsorge neuerdings wieder einmal mit einer «Aktienrente» schliessen. Die deutsche Bundesregierung will zunächst 12 Milliarden Euro neue Schulden machen, um das Geld in das «Generationenkapital» zu stecken, das wiederum an den Finanzmärkten von einem Staatsfonds «renditeorientiert investiert» werden soll.

Aktienpropheten blenden langjährige Flautephasen gerne aus

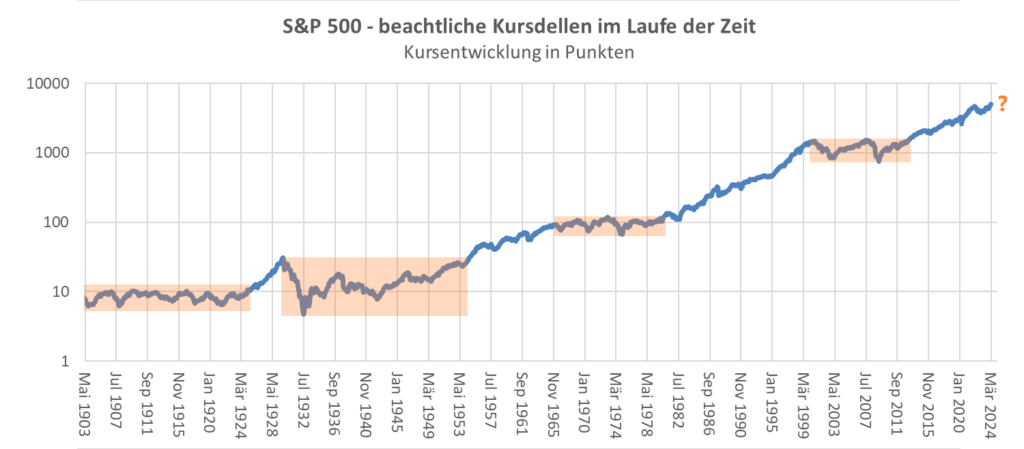

In Aktien zu investieren für die Altersvorsorge sei genau richtig, denn die Börse sei kein einarmiger Bandit, auch wenn viele Mitbürger das glaubten, argumentieren die Befürworter. Sie verweisen auf eine 120-jährige Historie, in der es an den Aktienmärkten zu beachtlichen Durchschnittsrenditen gekommen sei. Die Banken und die Finanzindustrie nutzen solche Zahlen, um bei den Konsumenten für ihre «vielversprechenden» Strategien und ihre Anlageprodukte zu werben.

Gerne blenden sie dabei aus, dass es aufgrund tiefer Wirtschaftskrisen und Weltkriegen zum Teil zu deutlichen Rückschlägen und langen Flaute-Phasen gekommen ist. In den USA dauerte es nach dem Crash am 29. Oktober 1929 und dem folgenden Abwärtstrend an der Wallstreet ein Vierteljahrhundert, bis der S&P-500-Index wieder an seinen vormaligen Höchststand anknüpfen konnte. In Japan gingen sogar satte 35 Jahre ins Land, bis der Nikkei-Index nach einer jahrzehntelangen Baisse wieder neue Kurshochs erreichte, wie erst in den vergangenen Tagen. Selbst am Schweizer Aktienmarkt dauerte eine Phase mit schwachen Kursen mehr als 20 Jahre.

Wen wird also überraschen, dass Kapitalismus-kritische Geister wie die linke Parteigründerin Sahra Wagenknecht vor einer «Casino-Rente» und davor warnen, die deutsche Ampel-Regierung zocke «vor lauter Planlosigkeit in der Rentenpolitik mit der Alterssicherung der Bürger». Bemerkenswerterweise scheinen solche Ideen in Deutschland immer dann um sich zu greifen, wenn die allgemeine Zuversicht an den internationalen Finanzmärkten trotz schwächlicher Konjunktur stark zugenommen hat. Wer aber erinnert sich an die ähnlich angelegte «Riesterrente», die aufgrund überteuerter Angebote und der extremen Geldpolitik der Notenbanken zu einer grossen Enttäuschung wurde?

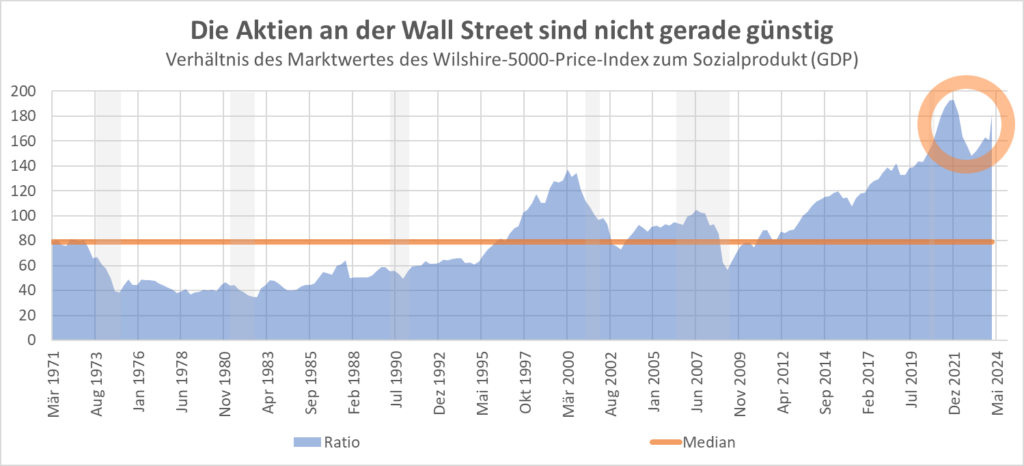

Möglicherweise wird sich dieses Drama wiederholen. Denn objektiv gesehen ist der Zeitpunkt für einen Einstieg an den Börsen alles andere als günstig. Schliesslich sind die meisten Wertpapiere hoch bewertet, während die mediale Euphorie als Warnzeichen dient. In der Vergangenheit war sie oft besonders ausgeprägt, unmittelbar bevor es zu grösseren Turbulenzen kam. Tatsächlich warnen Fachleute wie der frühere Goldman-Banker und Finanzminister Robert Rubin, der marktorientierte Harvard-Ökonom Kenneth Rogoff oder auch der Milliardär Warren Buffett vor der Überschwänglichkeit.

Robert Rubin: Die Märkte haben sich von der Realität abgekoppelt

Rubin, die «graue Eminenz» der Wallstreet, redet von der Gefahr, «dass Märkte, wenn sie nicht mehr mit der Realität übereinstimmen», «gewaltig korrigieren» könnten. Rogoff beschreibt auf Project Syndicate «eine bizarre Diskrepanz zwischen dem florierenden amerikanischen Aktienmarkt und dem traurigen Zustand der amerikanischen Politik». Der Markt scheine zu glauben, der Präsident der Vereinigten Staaten habe kurzfristig nur einen begrenzten Einfluss auf die heimische Wirtschaft und die «künstliche Intelligenz» überwinde alles.

Dabei übersehe er die negativen langfristigen Folgen von politischen Entscheidungen, wie etwa sich vom Freihandel zurückzuziehen, die Staatsschulden immer weiter ausufern zu lassen oder Druck auf die Notenbank Federal Reserve auszuüben, die hohe Inflation nicht weiter ernsthaft zu bekämpfen. Für die Lösung des Einwanderungsproblems, einer Hauptsorge der amerikanischen Wähler, böten weder Donald Trump noch Joe Biden vernünftige Lösungsvorschläge.

Offensichtlich gingen die Investoren davon aus, dass es in Washington aufgrund der gespaltenen Wählerschaft nach der Präsidentschaftswahl im November zu keinen stabilen politischen Mehrheiten kommen wird. Aus diesem Grund könnten die Technologieunternehmen ihre monopolistischen Ambitionen ohne Sorge über mögliche Gegenmassnahmen weiter ausleben, so ihre Logik. Davon würden vor allem jene Firmen profitieren, die ohne Rücksicht auf Risiken auf die Weiterentwicklung der künstlichen Intelligenz setzten. Sie versprächen zwar, die aktuellen rechtlichen, ethischen, wirtschaftlichen und politischen Rahmenbedingungen zu verbessern, könnten diese aber bei fehlender regulatorischer Aufsicht genauso leicht stören, so Rogoff.

Der Professor fürchtet des Weiteren, eine zweite Amtszeit Donald Trumps könnte eine Eskalation im Handelskrieg zwischen den USA und China auslösen oder zu einem Rückzug der USA aus der Nato und einem anschliessenden militärischen Konflikt führen. Beides wäre in seinen Augen problematisch für die amerikanische Wirtschaft. Ohnehin würden Trumps impulsive Massnahmen alle jene Institutionen schwächen, welche für die wirtschaftliche Stärke Amerikas gesorgt hätten.

Im Gegensatz dazu wären die Folgen eines Biden-Sieges weit vorhersehbarer, insbesondere wenn die Demokraten die Mehrheit im Senat behielten und die Kontrolle über das Repräsentantenhaus zurückgewännen. Bedauerlicherweise würde dies aber mit grosser Wahrscheinlichkeit zu erheblich höheren Zinssätzen führen. Diese wiederum dürften die private Nachfrage einschränken, gepaart mit subtilem Druck auf die Fed, grössere Risiken in Bezug auf die Inflation einzugehen. Angesichts der Herausforderungen und Unsicherheiten, mit denen die amerikanische und die Weltwirtschaft konfrontiert seien, wird der aktuelle Börsenboom gemäss Rogoffs Einschätzung nicht von Dauer sein – unabhängig davon, wer im November die Präsidentschaftswahl gewinnt.

Warren Buffett warnt vor Panikattacken

Der Milliardär Warren Buffett dagegen schrieb in seinem jüngsten Brief an die Aktionäre, «die Finanzmärkte gleichen heute weit mehr einem Wettcasino als damals, als ich jung war». Die «Gamifizierung des Wertpapierhandels» verleite immer mehr unerfahrene Anleger zur Spekulation, was in der modernen Ära der digitalen Vernetzung schnell zu einer Panik an den Märkten führen könne, fürchtet er. Der erfahrene Mann hat einen Tipp für sie: «Bedenken Sie, wer wirklich Geld mit Ihrem Glücksspiel verdient – das Casino.»

Moderne Brokerage-Firmen verleiteten Investoren manchmal zum Kauf bestimmter Aktien oder von komplizierten Derivaten mit neuen und ausgefallenen Funktionen in ihren Apps. Aber sie täten das nicht, um dem normalen Privatanleger zu helfen, sondern weil sie Geld verdienen, indem sie Gebühren für jede Transaktion erheben. Je öfter die Kunden also handeln, desto besser ist es für «das Haus».

In Zeiten, in denen sich immer mehr Personen, Medien und Institutionen für Aktien oder andere Anlageformen interessieren, erklärt Buffett: «Welcher Unsinn auch immer vermarktet werden kann, wird energisch vermarktet – nicht von allen Anbietern, aber immer von einzelnen». Möglicherweise denkt er dabei an einzelne Schweizer Kantonalbanken, die sich nicht schämen, auf den verrückten, manipulierten Bitcoin-Express aufzuspringen. Dabei warnt er glasklar: «Wenn es hässlich wird und die Spekulanten in einem Marktabschwung Geld verlieren, sollten sie keine helfende Hand oder gar Gerechtigkeit erwarten.»

Die Politiker gäben dann wohl zwar wütende Parolen von sich, aber die schamlosesten Übeltäter entkämen, reich und ungestraft. Die Freunde von nebenan, die zuvor mit ihrem Börsenerfolg geprahlt hätten, seien dann voraussichtlich verwirrt, ärmer und manchmal sogar rachsüchtig. Geld regiere eben die Welt und die Moral spiele nur eine untergeordnete Rolle.

- Wer weiss es: Die Zinsgurus der UBS oder Verwaltungsrat Dudley?

- Bitcoinhype – wie die Wallstreet Leichtgläubige ausnutzt

- Robert Rubin: «Schreckliche Defizite» bestimmen den Wahlkampf

- Der Franken ist stark? Nein, das Problem ist der Euro

- Für die Inflation gilt wahrscheinlich: «Higher for longer

- UBS, BNP und Deutsche Bank sind chronisch unterkapitalisiert

- Neuer Rekord bei US-Rüstungsexporten

Themenbezogene Interessenbindung der Autorin/des Autors

Keine

_____________________

Meinungen in Beiträgen auf Infosperber entsprechen jeweils den persönlichen Einschätzungen der Autorin oder des Autors.

Wie das ausgehen kann, kann uns bestimmt ein Anleger erzählen, welcher im Jahr 2000 oder Juni 2007 mit CHF den Eurostoxx50 gekauft hat.

Nicht erschrecken.

Selbst mit Div Ex ist nichts zu machen.

Währungsinflation und Wertverlust bewirkten das Übrige.

Richtig Hoffnungslos, wird es, wenn die Charts aus dieser Zeit mit den drei US Leitindices über den Eurostoxx50 gelegt werden.

Mausetot