Das Monopol des vorherrschenden Denkens ist gefährlich

Red. Der Autor ist Finanzprofessor an der Universität Zürich. Er fordert eine Reform der Inhalte von Lehre und Forschung. Diese sollen insbesondere die Gründe und Folgen von Finanzungleichgewichten und Finanzkrisen sowie von der Negativzins- und Schuldenpolitik auf die Gesellschaft tiefgreifend analysieren.

Die akademische Welt ist von den Bedürfnissen und Realitäten der Wirtschaft und Gesellschaft abgehoben. Sie hat aus der Finanzkrise von 2008 nicht die nötigen Lehren gezogen und zeigt sich angesichts der wiederholten Finanzskandale sehr zurückhaltend. Dabei wäre es doch ihre Aufgabe, diese Probleme zu analysieren und eine sachliche Argumentation beizusteuern.

Damit es sich bei der akademischen Freiheit nicht nur um leere Worte handelt und sie mehr als ein schöner Leitsatz ist, der an Universitätsfassaden prangt, muss sie ständig und von allen Mitgliedern der Professorenschaft praktiziert werden. Dies gilt insbesondere auch für den Finanzbereich im akademischen Umfeld, der sich mit den Preisen von finanziellen Vermögenswerten befasst, aber keine Werte vermittelt. Geld wird implizit oder explizit eher als Zweck dargestellt statt als Mittel.1

Finanzlehre: Hat die Finanzkrise von 2008 stattgefunden?

Beim Durchsehen der vielen Lehrpläne und Lehrbücher stellt sich die Frage, ob in den Jahren 2007/2008 tatsächlich eine Finanzkrise stattgefunden hat. Dafür gibt es unzählige Beispiele an hochangesehenen Universitäten in Nordamerika2 und Europa. Mein 2010 in der Zeitung «Le Temps» veröffentlichter Artikel hat leider nichts von seiner Aktualität verloren.3 Soweit ein Vergleich der Kursprogramme vor und nach der Krise möglich ist, zeigt sich eine grosse Trägheit auf Seiten der Professorenschaft. Meistens wird in diesen Programmen die Finanzkrise nicht erwähnt oder nur gestreift. In manchen Fällen erscheint das Thema kurz nach der Krise, um ein paar Jahre später wieder völlig zu verschwinden. In den meisten Programmen für den Master in Finance werden Fragen der Ethik und Nachhaltigkeit nicht behandelt. Es gibt durchaus Initiativen zur Aktualisierung des bestehenden Unterrichts, doch beruhen diese auf persönlichen Entscheidungen einzelner Professoren oder Universitätsleitungen.

Fragwürdige Standardinhalte von Lehrbüchern

Das Beispiel der Finanzmathematik spricht Bände. Das Buch «Options, Futures, and Other Derivatives» von John C. Hull wird auf Bachelor-Ebene als unumgängliche Referenz zum Thema Derivate angepriesen und dementsprechend an vielen Universitäten, auch in der Schweiz, rege genutzt. In der zehnten Auflage von 2018, die 851 Seiten umfasst, sind nur rund 3 Prozent der Schlüsselrolle gewidmet, die derivative Produkte bei der Auslösung und Verbreitung der Finanzkrise gespielt haben.

Wenn John C. Hull die Krise anspricht, erklärt er interessanterweise, das erste Jahrzehnt des 21. Jahrhunderts sei «offenbar für den Finanzsektor katastrophal» gewesen. Von einer Katastrophe für das mit öffentlichen Geldern gerettete Bankensystem zu sprechen, geht an der Wahrheit vorbei. Es war doch vielmehr eine Katastrophe für den Steuerzahler, der die Rechnung bezahlen musste, sowie für die rund 30 Millionen Menschen weltweit, die entlassen wurden und ganz zu schweigen von denjenigen, die ihre Wohnung verloren haben.

Ausserdem stellt Hull mit Bedauern fest, dass einige Unternehmen erwägen, ihre Derivatekäufe einzuschränken oder ganz aufzugeben. Er lässt wissen, derivative Finanzprodukte dienten den Firmen zum Risikomanagement. Seltsamerweise verschweigt er, dass diese Produkte etwa dem Neunfachen des globalen BIP entsprechen, was völlig unverhältnismässig ist. Das Risikomanagement sollte lediglich einen Bruchteil, zwischen 30 und 60 Prozent, erfordern, aber nicht neunmal mehr. Ein solches Volumen birgt systemische Risiken für Wirtschaft und Gesellschaft. Finanzinstitute, die Derivate vertreiben, verhalten sich wie pyromane Feuerwehrleute. Sie verkaufen Produkte, die Unternehmen ermöglichen sollen, sich gegen finanzielle Risiken abzusichern. Werden Derivate in solchem Mass vertrieben, bringen sie ein erhebliches Systemrisiko mit sich, vor dem sie die Unternehmen doch schützen sollten. Diese Fragen werden in dem Buch, das Generationen von Studierenden der Finanzwissenschaft meist kritiklos verschlingen, leider ausgelassen.

Ein weiteres für sich selbst sprechendes Beispiel ist das von Ben Bernanke und drei weiteren Autoren verfasste Buch «Principles of Economics. A Streamlined Approach».4 In der Auflage von 2017 wird die Krise von 2008 in der Inhaltsübersicht nicht erwähnt, als ob unumstössliche ökonomische Prinzipien schwerelos über dem Kontext grosser finanzieller Ungleichgewichte schweben. Darin zeigt sich die Weigerung, starre Konzepte und als grundlegend geltende ökonomische Gesetze an ein dynamisches Umfeld von sich stetig ausbreitenden Gefahren und Systemrisiken anzupassen. Ben Bernanke, der von 2006 bis Anfang 2014 Chef der US-Notenbank Federal Reserve (FED) war, ist prädestiniert, die Finanzkrise von 2007/2008 eingehend zu analysieren und Lehren daraus zu ziehen. Für Studierende und eine breitere Öffentlichkeit wäre dies von grossem Nutzen gewesen.

Ist Wirtschaft noch eine Sozialwissenschaft?

Die Chicagoer Schule beherrscht weiterhin die Debatten und nimmt zusehends eine Monopolstellung ein. Sie kontrolliert die sogenannten «A-Journals», die Zeitschriften, welche die wissenschaftliche Exzellenz in diesem Bereich bestimmen sollen. Der Schwerpunkt liegt auf jüngeren Publikationen. Eine kollektive Amnesie stellt sich ein. Bedeutende Autoren wie John Maynard Keynes werden ausgeblendet. Ihre als Referenzwerke angelegten Beiträge passen nicht ins Korsett der Publikationen in A-Journals. In diesen wimmelt es heute oft von abstrusen Titeln.5

Die behandelten Themen sind allzu oft losgelöst von relevanten wirtschaftlichen und gesellschaftlichen Fragen. Grundsatzdebatten werden abgeblockt. Denn sie wären für die in ihren Dogmen erstarrte akademische Wirtschafts- und Finanzwissenschaft bloss störend.

Querdenker werden ausgegrenzt und geächtet

Im Gegensatz zur Physik gibt es in diesen Fachgebieten keine Grundgesetze. Wird das Gegenteil behauptet, können sie sich naturwissenschaftlich gebärden und sich anmassen, die «Gesetze» eines ungezügelten, sich im Leerlauf befindenden sowie nur von seinen eigenen Interessen geleiteten Finanzsektors zu untersuchen. Wer es wagt, das Vorgegebene zu diskutieren, anzufechten und in Frage zu stellen, wird ausgegrenzt und geächtet. Mit einem pseudowissenschaftlichen Jargon werden gewöhnlich Sterbliche wahrscheinlich beeindruckt. Ob sie überzeugt werden, ist eine andere Frage. Die Forschungsstruktur wird scheinbar mathematisiert. Theoreme werden allzu oft «bewiesen», ohne dass die Richtigkeit der Hypothesen, das heisst ihre Wirklichkeitsnähe, überprüft wird. Dies wäre Aufgabe der Wirtschafts- und Finanzwissenschaftler, die sich aber nur selten darauf einlassen.

Unrealistische Grundannahmen

Die Wirtschaftswissenschaft, die zu den Sozialwissenschaften gehört, sollte sich an die Entwicklungen und Bedürfnisse der Gesellschaft anpassen. Doch davon ist sie weit entfernt. Deshalb ist sie von ihrer Grundlage abgekoppelt: von der Gesellschaft und der Umwelt. Wirtschafts- und Finanzpolitik werden als positiv dargestellt, ohne dass ihre möglicherweise schädlichen sozialen und ökologischen Auswirkungen berücksichtigt werden!

Viele Konzepte und Annahmen sind mit dem aktuellen Kontext unvereinbar und unrealistisch:

- Die «Finanzmärkte» hätten immer recht, seien perfekt und effizient wie Götter. Sie sind zum Alpha und Omega einer neuen Religion geworden, an die man glauben soll, obwohl das, was sie predigen, und ihre alltägliche Praxis sich offensichtlich widersprechen.

- Wie soll man noch an die angebliche Effizienz der Finanzmärkte glauben, wo diese doch im grossen Stil manipuliert werden? Beispiele gibt es viele: Libor6, Devisen, Hochfrequenz-Transaktionen und das damit verbundene Front-Running7 sowie die unkonventionelle Geldpolitik. Diese hat in einigen Ländern risikofreie Negativzinsen hervorgebracht, worin sich eine schwere Funktionsstörung der Wirtschaft zeigt. Der Zinssatz entspricht dem Preis des Geldes. Dass ein Preis so lange negativ bleibt, lässt sich nur darauf zurückführen, dass die Zentralbanken die betreffenden Finanzmärkte, in diesem Fall die Anleihenmärkte, in erheblichem Umfang manipulieren.

- Das Vorhandensein risikoloser Anlagen, das zahlreiche Finanzmodelle vorsehen. Gibt es solche noch? Der Schweizer Inhaber einer US-Staatsanleihe muss mit einem Wechselkursrisiko rechnen. Der Inhaber einer Schweizer Obligation verliert wegen der Negativzinsen mit Sicherheit Geld. Das ist noch schlimmer als das Risiko.

- Abwesenheit von Arbitragemöglichkeiten. Die Bildung des Preises von Derivaten, der bei weitem nicht durch Angebot und Nachfrage bestimmt wird, beruht auf der irrealen Annahme, dass es keine Arbitragemöglichkeiten gibt. Das tägliche Funktionieren von Hedgefonds und Grossbanken besteht doch genau darin, dass sie Arbitragemöglichkeiten nutzen oder diese sogar schaffen.

- Die Gleichsetzung von «immer mehr» mit «immer besser». Gemäss Milton Friedman ist die soziale Verantwortung von Unternehmen Gewinne zu maximieren und Wert für die Aktionäre zu schaffen.8 So glänzt die Gier mit vielen Tugenden.

Vernachlässigte wichtige Themen

Manche Themen werden vernachlässigt oder sind tabu. Nur allzu oft drehen sich die Debatten um unbedeutende statt um folgende wesentliche Fragen:

- Die Rolle des Finanzsektors. Soll dieser der Wirtschaft dienen oder sich selber?

- Geht es um rein finanzielle Werte? Was ist mit denen, die Sein mit Haben oder Sein mit Schein verwechseln und beträchtliche, absurde Reichtümer anhäufen?

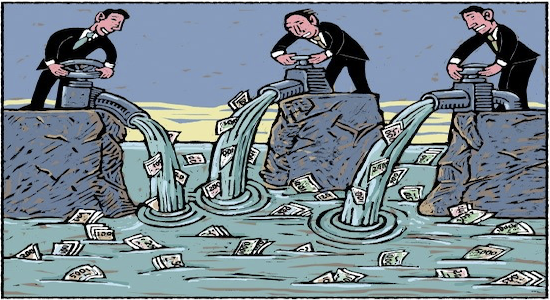

- Dass der angehäufte Reichtum nach unten durchsickern soll (Trickle-down effect), ist eine Täuschung. Die Geldströme gehorchen nicht dem Gesetz der Schwerkraft, sondern steigen in der sozialen Pyramide nach oben.

- Wie lassen sich die enormen Finanzflüsse lenken, damit sie dem Kampf gegen Klimaerwärmung, Abholzung und Verschmutzung zugutekommen, und wie lassen sie sich in entsprechende Investitionen ummünzen?

- Welche gesellschaftlichen Folgen hat die Beschränkung des Bürgers auf seine Rolle als Konsument, Produzent oder Finanzintermediär? Diese Funktionalisierung des Menschen bringt eine atomisierte Gesellschaft mit lauter isolierten Individuen hervor. Sie ist demokratisch fragil und anfällig für Totalitarismus.9 Was haben in diesem Rahmen die zu «Wirtschaftssubjekten» umfunktionierten Bürger gemeinsam? Die Transaktionen auf den massiv manipulierten Finanzmärkten und die unbegrenzte Gewinnoptimierung trennen sie und bringen sie gegeneinander auf, statt sie zu einen.

- Ist wirtschaftliches Wachstum immer möglich oder wünschbar? Das aktuelle Paradigma beruht auf dem Dualismus Schulden-Wachstum. Schulden sollen helfen, das Wachstum anzukurbeln, und dieses wiederum dazu beitragen, einen Teil der Schulden zurückzuzahlen. Dieses Paradigma funktioniert ganz offensichtlich nicht, da weltweit die Schulden schneller steigen als das globale BIP und sie rund 300 Prozent des Letzteren entsprechen. Ein Paradigmenwechsel drängt sich auf.

- Die Einführung von Interdisziplinarität ist unerlässlich. Zum Beispiel ist das oben genannte Wachstum wissenschaftsübergreifend. Seine Grenzen, insbesondere auch die ökologischen, müssen anerkannt werden. Die Frage des Wachstums ist multidimensional. Sie betrifft die Wirtschaft ebenso wie die Ökologie, Biologie, Geschichte und Philosophie. Kein Lebewesen und keine Gesellschaft kann unendlich wachsen – das wäre auch nicht wünschenswert. Die Abfolge von Phasen des Wachstums, der Stabilisierung und des Niedergangs ist die Regel.

- Den Pluralismus der Denkschulen fördern.10 Der Wettbewerb, der in der Wirtschaft gerne hervorgehoben wird, fehlt sonderbarerweise in der Art wie Ökonomie unterrichtet und dargestellt wird. Die Chicagoer Schule übt ein Monopol aus. Andere Schulen zu beachten, bei Bedarf eine Neue, und warum nicht auch eine Zürcher Schule einzuführen und neue Paradigmen zu entwickeln, wäre im aktuellen Kontext der Finanzkasinowirtschaft11 sicher hilfreich.

- Bestimmen, welche Konzepte und Modelle angemessen und welche nicht mehr sinnvoll sind, sowie neue schaffen, die für die Gesellschaft relevant sind.

Die Sprachenfrage

In der wirtschafts- und finanzwissenschaftlichen Lehre und Forschung geht der Gebrauch einer einzigen Sprache mit einem Einheitsdenken einher. Die Gleichförmigkeit des Denkens wird durch die Dominanz des Englischen verstärkt.12 An den Schweizer Universitäten werden, oft auf Kosten der Steuerzahler, «Spezialisten» für Wirtschaft und Finanzwesen ausgebildet, die nicht imstande sind, eine Zeitschrift in einer der Landessprachen zu lesen. Damit sind sie von der Wirtschaft und Gesellschaft abgekoppelt. Sie wissen nicht und wollen auch nicht wissen, wie die Bürgerinnen und Bürger leben, arbeiten, mit welchen Problemen sie konfrontiert sind und wo sie durch ihre Forschung einen Beitrag leisten könnten, diese zu lösen.

Fazit

Ein ehrgeiziges Programm tut not. Es braucht eine vertiefte Reflexion über die in der Wirtschafts- und Finanzwissenschaft vermittelten Unterrichtsinhalte und Konzepte, um diese zu aktualisieren und auf das Allgemeinwohl auszurichten. Dabei geht es um die Verantwortung der Professorenschaft gegenüber den Studierenden, den Steuerzahlern und der Gesellschaft allgemein.

___________________________________________

Dieser Artikel erschien im Bulletin 3/2019 der Schweizerischen Akademie der Geistes- und Sozialwissenschaften. Ein Teil davon über die fragwürdige Verleihung des «Wirtschaftsnobelpreises» folgt auf Infosperber in einigen Tagen.Der Autor profitierte von wertvollen Kommentaren von Professor Beat Bürgenmeier sowie von Dr. Brigitte Maranghino-Singer und Vincent Wolff.

- Eine leicht kürzere Fassung des obigen Artikels auf französisch finden Sie hier.

**************************************************

Zum Infosperber-DOSSIER

«Die Euro- und Währungskrise»

**************************************************

FUSSNOTEN

1 Ich zitiere: «Gier ist nicht einfach schlecht»; siehe: François Degeorge, Managing Director des Swiss Finance Institute: «Der Finanzkrise kommt man nicht mit Verschwörungstheorie bei», in: Neue Zürcher Zeitung, 13.12.2018.2 Zum Beispiel sind in Berkeley im Programm für den 2009 durchgeführten Bachelor-Kurs «Introduction to Finance» die Finanzkrise und damit verbundene Themen wie die finanzielle Instabilität nicht berücksichtigt. Dasselbe gilt für den MBA-Kurs «Core Finance» von 2016. An der Ross School of Business der Universität Michigan ist im Programm des Bachelor-Kurses «Financial Management» von 2009 das Thema «Special lecture on the financial crisis» aufgeführt. Dies ist zu begrüssen, obwohl es sich nur um eine von 28 Veranstaltungen in diesem Semester handelt. Im selben, zwei Jahre später abgehaltenen Kurs war das Thema leider verschwunden.3 Marc Chesney: Enseignement de la finance : la crise a-t-elle eu lieu ? in: Le Temps, 18.11.2010. Siehe auch: Aufruf von Dozierenden und Forschern: Forschung und Lehre in Wirtschaftswissenschaften, Finance und Management sollen erneuert werden mit dem Ziel, dem Allgemeinwohl besser zu dienen, in: Sustainable and Responsible Finance, Zürich, 2011. 4 Es lohnt sich zu bemerken, dass der Preis dieses Lehrbuches exorbitant hoch ist. Es kostet 479 Franken!5 Siehe zum Beispiel die Titel einiger neuerer Artikel im «Journal of Economic Theory»: «Asynchronous games with transfers: Uniqueness and optimality»; «Mechanism design with ambiguous transfers: An analysis in finite dimensional naive type spaces»; «Learning to believe in simple equilibria in a complex OLG economy – evidence from the lab»; «Leverage dynamics and credit quality»; «Majority rule in the absence of a majority, Private communication in competing mechanism games». 6 Der Libor ist der durchschnittliche Interbankenzinssatz, zu dem einige Banken auf dem Londoner Geldmarkt bereit sind, einander Kredite zu gewähren. 7 Das heisst die Bereicherung von Firmen durch solche Transaktionen auf Kosten der Kunden. Die Kurse werden manipuliert, wenn zum Beispiel eine Reihe von in Millisekunden aufeinanderfolgenden Kaufaufträgen, die einen Kursanstieg nach sie zieht, plötzlich annulliert wird, um einem vorteilhafteren Verkaufsauftrag den Vorzug zu geben.8 Die riesigen Geschäfte und Erträge von IBM mit Nazi-Deutschland sind ein extremes Beispiel einer Strategie der reinen Gewinnmaximierung. Dank dieser Kooperation war die Vernichtungsmaschinerie dieses Regimes besonders «effizient» (siehe Edwin Black (2001): IBM und der Holocaust, München). Ohne moralischen Kompass kann Gier zum Schlimmsten führen. 9 Arendt, Hannah (1954): On the Nature of Totalitarism (dt. Über das Wesen des Totalitarismus).10 Bürgenmeier (2019).11 Innerhalb der Finanzkasinowirtschaft tendieren die fundamentalen Grundpfeiler, auf denen unsere Gesellschaft aufgebaut wurde, wie Sparsamkeit zur Finanzierung von Investitionen, Vertrauen und Verantwortung durch Wetten, Verschuldung, Zynismus und Sozialisierung von Verlusten ersetzt zu werden.12 Siehe dazu: Grin, François (2005): L’enseignement des langues étrangères comme politique publique, rapport établi à la demande du Haut Conseil de l’évaluation de l’école, Paris; Chesney, Marc (2009): Enjeux et conséquences de l’utilisation de l’anglais pour les études d’économie et de gestion à l’université. Observatoire européen du plurilinguisme.

Themenbezogene Interessenbindung der Autorin/des Autors

Der Autor ist Finanzprofessor an der Universität Zürich und Autor des Buches «Die permanente Krise». Marc Chesney ist auch Präsident des Vereins AREF (Association pour renouveler la recherche et l'enseignement en économie et finance).

Wenn die in der Mathematik Diffrenzialgleichungen und Algebra begreifen wollen, müssen sie erst das 1x1verstehen. Das gleiche gilt für die Finanzwissenschaft. Zudem wird es dann sehr schnell abhängig von der Politischen Gesinnung der Dozierenden…,

Herzlichen Dank, Professor Chesney, für diese klaren und notwendigen Ausführungen und InfoSperber, dass Ihr sie bringt.

Eine der zentralen Fragen, die von der Initiative für Vollgeldreform gestellt wurde, hiess „Geld regiert die Welt – wer regiert das Geld?“ Marc Chesney gibt die Antwort: Wir Bürger und Bürgerinnen! Wenn nicht, dann sollten wir! Ich freue mich auf die bevorstehende Initiative zur Mikrosteuer und als 84-jähriger hoffe ich, ihre Verwirklichung noch erleben zu dürfen…

Der autor scheint mir von moralischen beweggründen getrieben, statt von ergebnisoffenheit. Schon bei der finanzkrise 2008 war klar, dass diese die welt und die ökonomie nicht verändern wird. Das damalige gerede, dass fortan nichts mehr sei wie früher, war völlig unhistorisch gedacht.

Am anfang der krise stand ein politikversagen, die schaffung des politischen instruments «subprime». Anschliessend ging alles seinen geordneten gang. Banken nutzten das instrument um geld zu verdienen, dumme grossanleger kauften toxische produkte die sie nicht verstanden und wurden zu recht mit konkurs bestraft. So weit so normal. Die lehren wurden gezogen: höhere eigenkapitalvorschriften, aufteilung von zu grossen systemrelevanten konglomeraten. Nur unerfahrene glauben, es seien massgebliche systemänderungen notwendig.

Auch die betonung, die wirtschaftswissenschaften seien eine sozialwissenschaft und nicht exakt, ist nur teilweise richtig. Der autor will wohl, wie es heute im schwange ist, betonen, dass die wirtschaftswissenschaften erfüllungsgehilfen der herrschenden machtverhältnisse seien. Diesen aspekt gibt es. Er prägt aber mitnichten die ganzen wirtschaftswissenschaften, sondern nur nebenschauplätze.

Guten Tag, besten Dank für den Artikel. Mir scheint, um es mit Berthold Brecht zu halten, dass sich vor allem viele Tuis (1) mit Ökonomie befassen. Diese Tuis verschleiern die Probleme, damit die Reichen und Mächtigen in aller Ruhe immer reicher werden können, etwa so wie in „our economy explained in cookies (2)“ dargestellt. Unis werden immer noch zu einem grösseren Teil, durch Steuergelder finanziert, daraus folgt: es herrscht offensichtlich Bildungsnotstand , denn die fatalen Auswirkung der Finanzwirtschaft auf die Mehrheit der Bevölkerung werden kaschiert. Ich ziehe den Hut vor Professor Chesney, wagt er es doch dem Kaiser im Elfenbeinturm zu sagen, dass er eigentlich nackt da steht.

Links:

(1) https://www.spiegel.de/spiegel/print/d-45845384.html

(2) https://www.youtube.com/watch?v=IlL2sKWHaQ0

Herr von Burg: »..und wurden zu recht mit konkurs bestraft. So weit so normal.»

Eben nicht. Die wichtigsten Akteure, die Banken, wurden auf der ganzen Welt von den Steuerzahlern gerettet. Das ist überhaupt nicht normal und passt gar nicht in das Bild von der freien Wirtschaft mit Eigenverantwortung und so weiter. Seit dem Konkurs der Swissair ist mir klar, dass die Lehre von der freien Marktwirtschaft nur für die Kleinen gilt. Die ‹Gut Vernetzten› haben noch Zugriff auf staatliche Mittel und auf die Guthaben der gewöhnlichen Leute.

Dazu braucht es auch ein neues (bzw. altes Denken von Georg Friedrich Knapp) Denken über Geld:

Nur mit Hilfe der MMT werden wir Klimaneutralität finanzieren können!

Ich habe kürzlich gelesen, dass das Volumen der uns bekannten gehandelten Derivate zwischen 600 und 700 Billionen Dollar liegt. Um das einmal ins Verhältnis zu setzen: Das ganze globale Bruttoinlandsprodukt, in anderen Worten, alles, was die Länder produzieren, beträgt ungefähr 60 Billionen. Also wäre demnach die Menge an Derivaten zehn bis zwölfmal größer. Deshalb ist die Frage schon berechtigt, ist die Realwirtschaft nur noch ein Anhängsel der Finanzwirtschaft? Und dieser Prozess ist der Kern unseres Problems.

Ja herr magnin, sie haben recht. Die rettung mit steuergeldern war ein sündenfall.

Prof. Chesney, vielen Dank. Der Grenznutzen dieses Systems ist längst komplett überschritten. Das nötige Wissen hätten wir längst, (z. Bsp. Interdisziplinarität betreffend Foucault Michel, etc.). Und wenn ich gewisse Kommentare lese, lacht sicher auch irgendwo der Watzlawick Paul herzlich…

Ich kann Herrn Chesney nur zustimmen und schätze auch die Kommentare von G.Magnin.

Milton Friedman ist bekannt für den berühmten Satz «too bad for reality», als man ihm vorhielt, seine Theorien seien nicht erfahrungskompatibel.

Andererseits hat uns anfangs der 70er Jahre J.K.Galbreith am Institut HEI auf die Wichtigkeit der Motivation der Entscheidträger hingewiesen und dabei darauf insistiert, dass nur Besitzer mit einer Langfristperspektive, nicht aber angestellte Manager an einer nachhaltigen Entwicklung der Wirtschaft interessiert seien.

Die Finanzmathematik hat sich schliesslich auf einen kleinen Teil der Wirtschaftsmechanik konzentriert und diesen, wohl im Sinne des Herrn Burg, zum Alpha und Omega des rationalen Wirtschaftshandelns gemacht.

Wieder so ein Schwanz, welcher den Hund wedelt…

Was die Wirtschaftskrise 2008/09 betrifft, so hat sie in der CH nicht die Auswirkungen der USA gezeigt, und im wesentlichen direkt nur die Grossbanken und die Börse betroffen. Indirekt wurde aber die «Krise» benutzt um Steuergelder und Pensionskassengelder zugunsten finanzieller Intermediäre zu verschieben. Kaum eine nachhaltige Entwicklung.

Von der normalen marktwirtschaftlichen Sanktion, dem Bankrott, wurden die ursächlich Mitbeteiligten in unserer oligarchischen Wirtschaftsordnung weitgehend verschont.

Freie Marktwirtschaft oder wirtschaftlicher Darwinismus ?

@ von Burg. Ist nicht eher ihre eigene Ansicht von Ideologie und Identifikation geprägt? «Am anfang der krise stand ein politikversagen, die schaffung des politischen instruments «subprime».» Diese Behauptung ist mit erdrückender Wahrscheinlichkeit ein Verschleiern der tatsächlichen Ursächlichkeiten und Abhängigkeiten.

Die Politik hängt durch Lobbying, Politikfinanzierung, PR-Abhängigkeit von PolitikerInnen-Karrieren von Medien, der Dominanz von Konzernen der Finanzbranche beim Medienbesitz (6 US Konzerne besitzen 90% der US-Medien) sowie Parteien- / Wahlfinanzierung dermassen an den Finanzierungsfäden des Finanz-Industrie-Militär-Konzern-Komplexes http://www.zeit.de/wissen/2012-05/s37-infografik-wirtschaft.pdf. Eine eigenständige Politik ist inzwischen bei den zentralen systemischen Problemen nicht viel mehr als eine Illusion. Unter den heutigen Bedingungen noch von Demokratie zu sprechen ist schlicht Etikettenschwindel, was wir seit 1980 zunehmend haben, sind real existierende Demokratien!

Vor diesem Hintergrund der Politik die Schuld in die Schuhe zu schieben ist je nach Hintergrundwissen der Person, die die Geschichte vom Politikversagen erzählt, Ignoranz bis hin zu arglistiger Täuschung! Dass sich die Geschichte vom Politikversagen überhaupt erzählen lässt, beruht eben darauf, dass ein vom aktuellen Stand der interdisziplinären Wissenschaft und den existenziellen Fragen der Menschheit entkoppeltes selbstreferenzielles ökonomisches Denken vorherrscht.