Tickende Staats-Schuldenbombe: Alle Wege führen zur Inflation

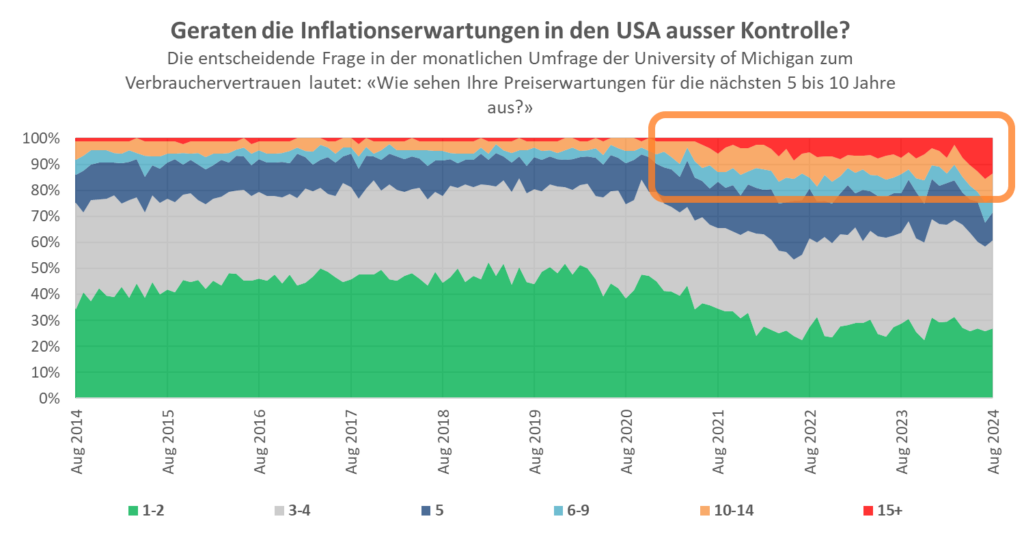

Die Konsumenten spüren es, potenzielle Hauskäufer bedauern es, die Obligationenmärkte sehen es, prominente, ungewöhnlich erfolgreiche Anleger wie Stanley Druckenmiller und Paul Tudor Jones nehmen es wahr und andere ahnen es: Obwohl Notenbanken und verharmlosende Fetischisten grosszügiger Staatsausgaben auf Pump es nicht zugeben wollen – die Inflation ist immer noch da.

Die Konsumenten- und Vermögenspreise sind in den vergangenen fünf Jahren stark gestiegen – und sie legen weiter zu, wenn auch derzeit etwas langsamer als auch schon. Diese Entwicklung entnervt in den USA die Wähler, welche neben dem Schuldenkönig Donald Trump vor allem die Demokraten und ihre stark stimulierende Geld- und Fiskalpolitik bei enorm steigenden Verbindlichkeiten dafür verantwortlich machen. Und sie stellt in den Augen skeptischer Beobachter eine echte Bedrohung dar, auf die clevere Anleger und Konsumenten reagieren und sich geschickt positionieren sollten.

Die Inflation ist keine Eintagsfliege

Stanley Druckenmiller, der vor Jahrzehnten mit seinem Kompagnon George Soros gegen die fahrlässige Geldpolitik der Bank of England gewettet und dabei Milliarden verdient hatte, wettet nun unter anderem gegen amerikanische Staatsanleihen. Das tut er grösstenteils deswegen, weil er damit rechnet, dass die Inflationsraten künftig merklich höher ausfallen werden als vor der Pandemie und als in diesen Tagen allgemein erwartet.

Paul Tudor Jones glaubt den besänftigenden Aussagen von Zentralbanken nicht, sie hätten den Preisauftrieb im Griff. Im Gegenteil, die «Marktlegende» glaubt, «alle Wege führen zu Inflation» – wie er seine Einschätzung jüngst in einem Interview wortwörtlich formulierte. Der Mann hält die stark steigenden Staatsschulden der USA für eine tickende Zeitbombe und fürchtet, das Land der unbegrenzten Möglichkeiten könne schnell in die Pleite rutschen, falls es seine überbordenden Staatsausgaben bei rasant zunehmenden Verbindlichkeiten nicht bald deutlich einschränkt.

Er weist daraufhin, dass die kumulierte Inflation in den USA wie auch in Europa seit der Pandemie um mehr als 20 Prozent gestiegen ist und dass die Geschichte damit noch nicht zu Ende sei: Eine Schuldenkrise drohe diesen inflationären Trend bald wieder zu verstärken, glaubt er.

Inflation ist auch eine indirekte Besteuerung

Das sieht auch der renommierte Wirtschaftswissenschaftler Steve Hanke so. «Wir können die Schulden nicht weiter so anhäufen. Die Frage ist: Wie kann man das stoppen?» Glaubt man ihm, so gibt es grundsätzlich mehrere Möglichkeiten, einem hohen Staatsdefizit zu begegnen: «Die eine ist die direkte Besteuerung von Konsumenten und Unternehmen, die andere die indirekte Belastung durch eine Inflationssteuer», argumentiert Hanke. Daran, den Staat effizienter zu organisieren und auf diese Weise die viel zu hohen öffentlichen Ausgaben zu senken, scheint er erst gar nicht erst zu denken. Er kennt wohl die politischen Prozesse zu gut, in denen alles populär ist, nur nicht die Kürzung von Ausgaben.

Dabei sind die Daten in den USA, aber auch in weiten Teilen Europas Besorgnis erregend:

- Das amerikanische Defizit hat die schwindelerregende Höhe von 1,8 Billionen Dollar pro Jahr erreicht.

- Im Jahr 2025 werden die USA jährlich 1,4 Billionen Dollar an Schuldzinsen zahlen müssen; mehr als ein Viertel aller von der amerikanischen Regierung eingenommenen Gelder werden im Jahr 2025 in die Zahlung von Schuldzinsen fliessen.

- Das Verhältnis zwischen Schulden und BIP ist auf deutlich mehr als 100 Prozent gestiegen und könnte innerhalb von 30 Jahren, wenn nicht früher, auf 172 Prozent ansteigen.

- Auch in Griechenland, Italien, Portugal, Spanien, Frankreich und Belgien liegen die Staatsschuldenquoten heute weiter über ihrer wirtschaftlichen Leistungsfähigkeit (BIP).

Angesichts dieser Fakten ist es mehr als scheinheilig, wenn die amerikanischen Präsidentschaftskandidaten Kamala Harris und Donald Trump den potenziellen Wählern wirtschafts- und finanzpolitisch das Blaue vom Himmel versprechen. Die Verlängerung der bald auslaufenden Steuervergünstigungen oder sogar die komplette Abschaffung der Einkommenssteuer etwa, wie Trump vorschlägt. Tatsächlich ist heute schon klar, dass sich das Land so etwas gar nicht leisten kann.

Paul Tudor Jones schlägt deswegen dezidiert vor, die Staatsausgaben so weit wie möglich zu senken, Trumps Steuervergünstigungen aus seiner ersten Amtszeit auslaufen zu lassen, die Einkommenssteuer pauschal um ein Prozent und die Unternehmenssteuer von 21 auf 25 Prozent zu erhöhen. Das würde gemäss seiner Einschätzung pauschal dazu führen, dass sich die Staatsverschuldung gemessen an der Wirtschaftsleistung wenigstens stabilisiert.

«Alle Wege führen zur Inflation», sagt er und begründet seine Aussage mit der Meinung, dass sich die Staaten und die Notenbanken aus der schwierigen Lage «herausinflationieren» werden. Demgemäss werden sie dafür sorgen, dass das Zinsniveau unter der Inflation und diese wiederum über längere Zeit hinweg unter dem nominalen Wachstum liegen werden. So nähmen Staatsschulden über die Zeit im Verhältnis zur Wirtschaftsleistung ab und die makroökonomische Lage entspanne sich. Das ist ein «altes Rezept», das sich in der Vergangenheit schon mehrfach bewährt hat. Zum Beispiel um mit hohen Schulden nach grossen, teuren Kriegen fertig zu werden.

Konsumenten und Anleger müssen sich umgewöhnen

Die Anleger jedoch müssen sich umgewöhnen. Obligationen zum Beispiel sind unattraktiver als in den vergangenen 40 Jahren, in denen das Zinsniveau praktisch nur gefallen war. Neuerdings zeigt sich, dass die Renditen bei Zinspapieren mit langer Laufzeit tendenziell eher anziehen als fallen, obwohl viele Notenbanken zu Leitzinssenkungen übergegangen sind. Das zeigt, dass der Markt insgeheim mit höheren Inflationsraten als in der Vergangenheit rechnet und dafür vergütet werden möchte.

In der Unternehmenswelt dürfte das Umfeld für stark verschuldete und stark auf Rohstoffe angewiesene Firmen schwieriger als in der Vergangenheit werden. Denn sie müssen mit höheren Zinskosten rechnen und damit, dass die Energie- und Rohstoffpreise in nächster Zeit deutlich anziehen könnten. Physische Werte gelten gemeinhin als Inflationsschutz, weil sie sich im Gegensatz zu Giralgeld nicht einfach auf Knopfdruck vermehren lassen. Im Gegenteil, sollte die Inflationsrate höher bleiben, wird es immer teurer, Energie- und Rohstoffvorkommen zu entdecken, zu erschliessen, zu fördern, aufzubereiten und sie schliesslich zu den Konsumenten zu bringen.

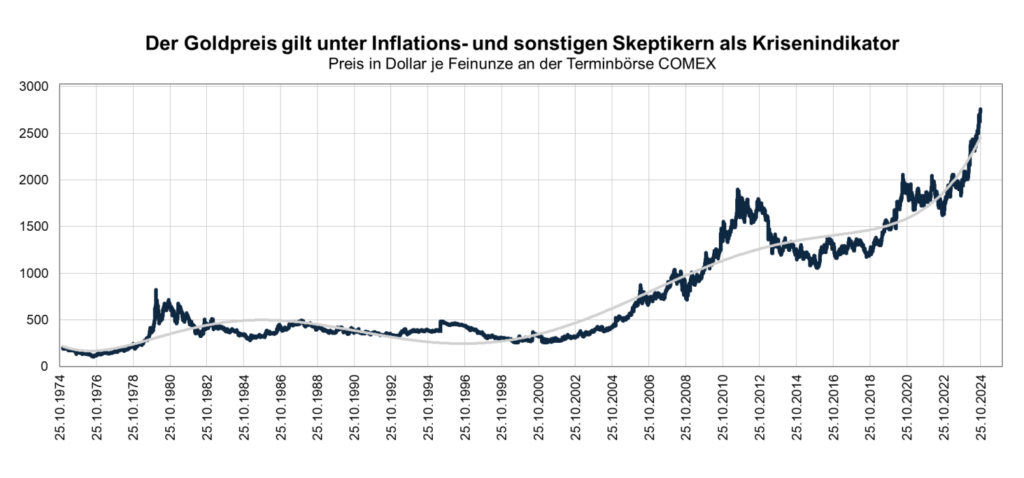

Der Goldpreis gilt in diesem Zusammenhang als Warnung: Er ist in den vergangenen Monaten von Rekord zu Rekord gestiegen. Am vergangenen Freitag mussten Anleger an der Terminbörse Comex 2755 Dollar investieren, um das Recht auf die Lieferung einer Unze Gold zu kaufen. Das war so viel wie nie zuvor. Der Dollar-Goldpreis hat sich seit der Pandemie mehr als verdoppelt – und euphorische Goldanhänger sehen das Ende der Fahnenstange noch lange nicht erreicht. Nicht nur, weil sie mit höherer Inflation rechnen, sondern auch weil die geopolitischen Spannungen und das Misstrauen in die amerikanische Hegemonie zunehmen.

Themenbezogene Interessenbindung der Autorin/des Autors

Keine

_____________________

➔ Solche Artikel sind nur dank Ihren SPENDEN möglich. Spenden an unsere Stiftung können Sie bei den Steuern abziehen.

_____________________

Meinungen in Beiträgen auf Infosperber entsprechen jeweils den persönlichen Einschätzungen der Autorin oder des Autors.

Absolut richtig, jedoch von den Politikern weder in den USA, in der EU noch in der Schweiz zur Kenntnis genommen. Um die (realen) Schulden zu reduzieren gibt es nur zwei Wege: zurückzahlen oder Inflation. In der Politik scheint es eben einfacher zu sein. Es gibt nur einen Weg: Inflation!

Grundsätzlich haben Sie recht.

Aber wir sollten auch über die Schulden in EUROPA reden.

Hier finden Sie eine GLOBALE Übersicht über die Schulden.

Sehr zu empfehlen.

«An Unprecedented MonetaryDestruction Is Coming», von Daniel Lacalle, in Mises Wire, vom Mises Institute in den USA,

Noch ein Punkt:

um die Schuldenkrise zu lösen gibt es noch einen Weg.

Diese Lösung aus der Schuldenfalle wird derzeit praktiziert.

Sie heisst: KRIEG.

dazu empfehle ich Ihnen auch meine Bücher:

Recommended reading:

Europe lost her Sovereignty. History-Background-Perspectives, published in 2024, by Georg von Goldbach. Also available as E-Book.

War & Business : The American Success Story of the past Century. Background – Script – Empires, published in 2024, by Georg von Goldbach. Also available as E-Book.

EUROPE IN SEARCH OF HER SOUL, Europe in Crisis: Symptoms – Root causes- Way out

published in 2024, by Georg von Goldbach. Also available as E-Book.

The New System of Global Governance: The ongoing Paradigm Shift, published in 2024, by Georg von Goldbach. Also available as E-Book.

Europa auf dem Weg in die Apokalypse. Geschichte-Hintergründe-Perspektiven; veröffentlicht Ende August 2024. Auch als E-Book erhältlich.

Diesen Schulden stehen immer entsprechende Guthaben gegenüber. Seit dem 2. WK kam es zu einem beispiellosen Zuwachs an Vermögen – diese wurden investiert und re-investiert, eben auch zu einem großen Teil in Staatsanleihen. Bei inländischen Gläubigern kann sich der Staat leicht per Inflation entschulden, bei ausländischen schaut das schon anders aus. Da sinkt die Kreditwürdigkeit und die Zinsen explodieren. Das Geld sucht sich dann vermehrt einen Weg in echte Werte wie Immobilien wodurch wieder indirekt Armut erzeugt und Vermögensaufbau behindert wird was wiederum die Staatskasse noch mehr belastet, die aber keine Kredite mehr aufnehmen kann. Am Schluss stehen dann Massenprivatisierungen zu Schleuerpreisen wovon aber nur wirklich Vermögende profitieren. Auch mit Sparen und höheren Steuern kommen die Staaten nicht aus den Schulden, besonders nicht bei der jetzigen Rezession und den Fantasieausgaben für die Ukraine und die Rüstung.