Die «Heuschrecken» gefährden das Finanzsystem

Fast minus zehn Prozent am 2. September – dieser Kursverlust war nicht gerade ein Vertrauensbeweis der Anleger für die Aktie der Zuger Partners Group. Das Geschäft des einstigen Höhenfliegers der Private-Equity-Szene, der die Investoren in Zeiten des billigen Geldes mit angeblich cleveren Firmen-Transaktionen, interessanten Renditen und tiefen Risiken lockte, harzt offensichtlich gerade.

Die «Partners Group vertröstet erneut auf nächstes Jahr» hiess denn eine der ernüchternden Schlagzeilen, die in den Fachmedien nach der jüngsten Vorlage der Ertragszahlen für das erste Halbjahr die Runde machten. Auf den Transaktionsmärkten herrsche zwar keine komplette Flaute, aber Käufer und Verkäufer verhielten sich nach wie vor zögerlich, hiess es weiter.

Das harzende Geschäft zehrt am Selbstverständnis der Branche

Und das zehrt am Image der Branche, die immer behauptete, im Vergleich mit traditionellen Anlageformen wie etwa einfachen Indexfonds höhere Renditen bei geringeren Risiken erwirtschaften zu können. Möglicherweise können sich nun bald sogar die Kritiker bestätigt fühlen.

Zu diesen zählen bekannte und erfahrene Finanzfachleute wie zum Beispiel der Amerikaner Warren Buffett. Der 94-jährige Multimilliardär argumentiert, Private-Equity- und Hedgefonds könnten auf lange Sicht nicht mit der Wertentwicklung eines diversifizierten Portfolios günstiger Anlageformen mithalten. Die meisten Anleger verstünden die damit verbundenen Risiken ohnehin nicht und würden übersehen, dass die Renditen von Private-Equity-Fonds oft nicht ehrlich berechnet würden.

In den Augen der Kritiker sind Private-Equity- und Hedge-Funds-Gesellschaften und ihre Vermarkter nur darauf aus, von naiven Anlegern möglichst viel Geld einzusammeln, um sich mit Verwaltungs- und sonstigen Gebühren unabhängig von der erbrachten Leistung ein möglichst bequemes, luxuriöses Leben leisten zu können. Zu viele neigten zu riskanten Strategien und operierten mit zu hohen Schulden.

Rücksichtslose «Heuschrecken»

Der Oxford-Professor Ludovic Phalippou sorgte schon vor vier Jahren mit seiner Studie «An Inconvenient Fact: Private Equity Returns & The Billionaire Factory» für Aufsehen, auch in der Schweizer Finanzwelt. Tatsächlich argumentiert er, die Private-Equity-Branche bereichere mit ungerechtfertigten, zu hohen Gebühren und «Erfolgsbeteiligungen» vor allem sich selbst.

Private-Equity-Manager übernehmen scheinbar unterbewertete oder in Schwierigkeiten geratene Firmen, überfrachten diese mit Schulden, senken kurzfristig rücksichtslos die Kosten und bauen Arbeitsplätze ab. So steigern sie auf kurze Sicht um jeden Preis den Gewinn, um ihre Beteiligungen möglichst bald mit möglichst hohem Gewinn weiterverkaufen zu können, so der Vorwurf. Solche Praktiken haben dazu geführt, dass Private-Equity-Firmen als «Heuschrecken» bezeichnet werden, welche Unternehmen ausplündern und «kahlfressen», um nach dem Verkauf ohne Rücksicht auf die langfristigen Folgen weiterzuziehen.

Ein typisches Beispiel mag die Übernahme und Fusion der Warenhauskonzerne Kaufhof, Karstadt und Globus durch den Finanzinvestor René Benko und seine Signa Holding gewesen sein, die vor ihrer Pleite zu massiven Filialschliessungen und Stellenabbau geführt hätten. Ähnlich war es in der Schweiz vor Jahren auch bei der SR Technics zugegangen, die nach dem Swissair-Grounding mehrfach den Besitzer wechselte und bei der im Rahmen verschiedener Restrukturierungen viele Stellen und technologisches Wissen verloren gingen.

Hilft ihnen Jerome Powell wieder einmal aus der Patsche?

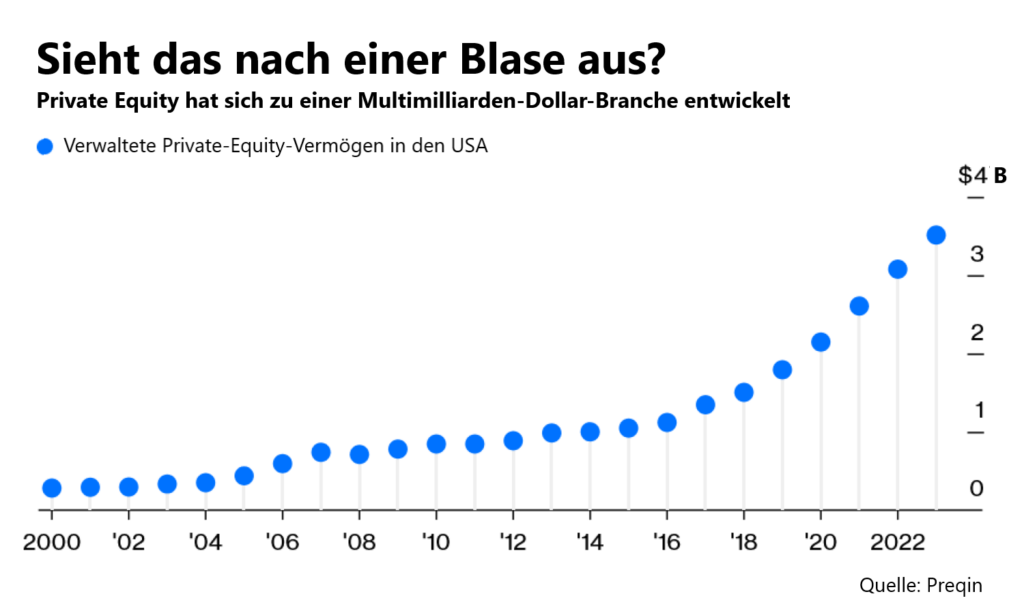

Solche Deals sind für die Private-Equity-Manager in einem Umfeld mit besonders billigem Geld reizvoll. Kein Wunder, setzten sie sich schon immer dafür ein und hoffen in diesen Tagen auf die «belebende Wirkung» deutlicher Zinssenkungen durch die Notenbanken. Verschwörungstheoretisch angehauchte Beobachter werfen sogar die Vermutung in den Raum, die Notenbanken befürchteten finanzielle Kalamitäten und senkten nun trotz anhaltend hoher Inflation die Zinsen, um solche zu vermeiden oder wenigstens zu verringern – allen voran der amerikanische Zentralbankchef Jerome Powell.

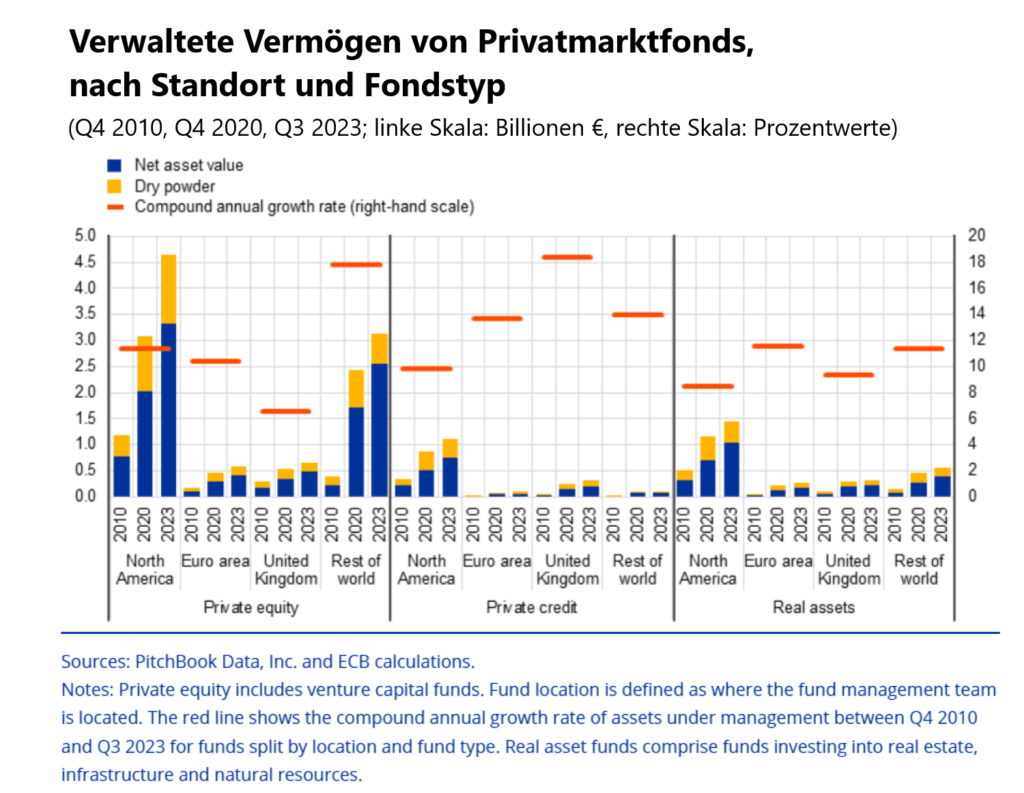

Sie beziehen sich unter anderem auf Berichte der Bank für Internationalen Zahlungsausgleich und der Bank of England (BOE). In Letzterem heisst es, dass immer mehr Private-Equity-Beteiligungen in Schwierigkeiten gerieten, da höhere Zinssätze die undurchsichtige Branche, welche weltweit auf 8 Billionen Dollar angeschwollen sei, unter Druck setzten. Zudem monieren die Briten mangelhaftes Risikomanagement – sowohl bei den «Heuschrecken» selbst als auch bei den Finanzinstituten, die mit ihnen geschäften.

«Höhere Transparenz bei den Bewertungspraktiken und in Bezug auf das Niveau der Verbindlichkeiten würden dazu beitragen, die Anfälligkeit des Sektors zu verringern», erklärte die BOE und ergänzte die Risikomanagementpraktiken in einigen Teilen des Sektors müssten ebenfalls verbessert werden, vor allem auch bei den Kreditgebern wie etwa den Banken. Manche Heuschrecke habe sogar Fremdkapital aufgenommen, indem sie den selbst berechneten Nettoinventarwert ihrer eigenen Fonds als Sicherheit einbrachten, heisst es weiter. Sie haben also etwas, dessen Wert sie weitgehend selbst bestimmen, verpfändet – ein seltsamer Vorgang.

Intransparente Verflechtungen zwischen Banken, Hedge-Fonds und Private-Equity-Firmen

Die BOE versucht derzeit sogar verzweifelt, die finanziellen Verflechtungen zwischen Banken, Hedge-Fonds, Private-Equity-Firmen und anderen Marktteilnehmern herauszukristallisieren, heisst es in ihrem Bericht. «Die Wechselwirkungen dieser immer wichtiger werdenden Finanzintermediäre ausserhalb des Bankensektors mit der Gesamtwirtschaft und ihre Reaktion auf die Geldpolitik sind noch nicht vollständig erforscht. Wir stellen fest, dass die privaten Märkte trotz langer Investitionshorizonte ebenso prozyklisch sind wie die öffentlichen Märkte», stellte auch die Bank für Internationalen Zahlungsausgleich schon Ende 2021 fest und warnte quasi vor möglichen Schwierigkeiten.

Auch Dan Rasmussen von Verdad Capital warnt schon länger vor einer Manie und vor massiv unterschätzten Risiken in Bezug auf die Geschäfte der Heuschrecken. Er und andere sorgen sich über die Zukunft der 32’000 mit privatem Beteiligungskapital finanzierten Unternehmen allein in den USA. Immerhin beschäfigten diese 12 Millionen Menschen, während 34 Millionen amerikanische Bürger ihre Altersvorsorge in diesem Bereich angelegt haben.

Die Branche bestimmt die Rahmenbedingungen zu ihren Gunsten

Die renommierte Finanzjournalistin Gretchen Morgenson bezeichnet Private-Equity-Firmen als Plünderer, die sich auf Kosten der Allgemeinheit schamlos bereicherten und den Investoren seit knapp 20 Jahren keine überdurchschnittlichen Renditen bieten können. Die Manager dieser Vehikel hätten in Zusammenarbeit mit den Banken nicht nur enormen politischen Einfluss gewonnen, sondern sie bestimmten längst, welche Geldpolitik betrieben werde und dass sich Regulatoren trotz aller Risiken kaum in ihre Geschäfte einmischen dürften.

Morgenson, Rasmussen und andere warnen vor der geringen Liquidität und Bonität der Private-Equity-Anlagen. In Rasmussens Augen ist es ein Blödsinn, überbewertete Vermögenswerte mit geringer Kreditqualität zu hohen Preisen in der Hoffnung zu kaufen, sie später noch teurer weiterverscherbeln zu können. «Die Undurchsichtigkeit und das starke Wachstum der privaten Märkte können zu Risiken für die Finanzstabilität führen», schrieb die Europäische Zentralbank Ende Mai in ihrem Stabilitätsbericht. Die Bank of England macht einen «erheblichen» Liquiditätsmangel im Falle eines hypothetischen Schocks auf das Finanzsystem aus, weil die Branche ihren Kreditgebern dann plötzlich mehr Sicherheiten bieten müsse.

Wie prozyklisch die Branche agiert, zeigt sich auch bei der Partners Group. So hat sie vor gut zwei Jahren ein Portfolio von mehr als 3’500 Einfamilien-Miethäusern im amerikanischen Sunbelt erworben. Also gerade dort, wo die Preise in jüngster Zeit deutlich unter Druck geraten sind. Die Kunden dürften sich freuen.

Themenbezogene Interessenbindung der Autorin/des Autors

Keine

_____________________

➔ Solche Artikel sind nur dank Ihren SPENDEN möglich. Spenden an unsere Stiftung können Sie bei den Steuern abziehen.

_____________________

Meinungen in Beiträgen auf Infosperber entsprechen jeweils den persönlichen Einschätzungen der Autorin oder des Autors.

Wenn der Staat und sein Souverän es dulden und tolerieren, dass Finanzjongleure alle und jeden gnadenlos abzocken dürfen und nach erfolgreichen Beutefang bejubelt und angehimmelt werden, weil die es geschafft haben auf die Schnelle viel Kohle zu machen. auf Kosten der Allgemeinheit, die verarmt: wird der Weg freigemacht für radikale Strömungen. Extrem-Anachristen könnten die Herrschaft übernehmen. Die bestehende Ordnung zerfällt. Plünderer werden die Strassen terrorisieren. Es ist an der Zeit den Finanz-Heuschrecken die Instrumente zu nehmen alles machen zu dürfen und alle in den Ruin stürzen dürfen mit der Begründung in einer unabhängigen und freien Finanzwelt ist alles erlaubt.

Gunther Kropp, Basel

Wer das Geldsystem so versteht wie er es erlernen musste und sich dazu noch als Steuerzahler wähnt, kann auch im Finanzsektor nur die Symptome erkennen, jedoch niemals seine Erbkrankheit «Geldsystemanalphabetismus» heilen!

Würden die Menschen das Geldsystem korrekt verstehen, demnach wissen, dass sie die Buchungsziffern nicht, wie es die Lehrmeinung, Gesetzgebung, betreute Bildung und Praxis vorgaukeln, zur Bank tragen und den Staat finanzieren, dann würde die Menschheit, auch keine Insassen für das Links-Rechts-Schema ideologisierte Parteienirrenhaus wählen, welche ihren Spieltrieb bis hin zur Organisation von Armut und Existenzkämpfen, Pandemieweltspiele und Kriege, ausleben dürfen! Wir leisten uns einen Rechtstaat und Demokratie, welche auf Fiktionen beruhen.