Für die Inflation gilt wahrscheinlich: «Higher for longer»

«Wie bekommen wir die Verschuldung wieder in den Griff»? – mit diesem Thema beschäftigt sich in diesen Tagen auch das Weltwirtschaftsforum in Davos. Fragt sich nur, ob es sich um mehr als eine Alibi-Übung handelt. Schliesslich haben die an der Veranstaltung prominent anwesenden Vertreter des Billiggeldes im Überfluss seit der Finanzkrise vor gut 15 Jahren Gefallen daran gefunden, finanzpolitisch ohne Rücksicht auf Defizite mit grosser Kelle anzurichten.

Das gilt erst recht seit der Pandemie. Seitdem ist die Politik ein populistischer Genuss, da die Regierenden den Wählern in den USA und in weiten Teilen Europas das Blaue vom Himmel versprechen können, weil das Geld für die notwendigen Ausgaben wie Manna vom Himmel zu fallen scheint. Die Manager der Unternehmen und die Anleger dagegen freuen sich, da sie in diesem Rahmen gute Geschäfte machen und zum Teil enorme Gewinne erwirtschaften beziehungsweise Vermögenszuwächse erzielen können.

Hohe Preise schlagen auf das Gemüt

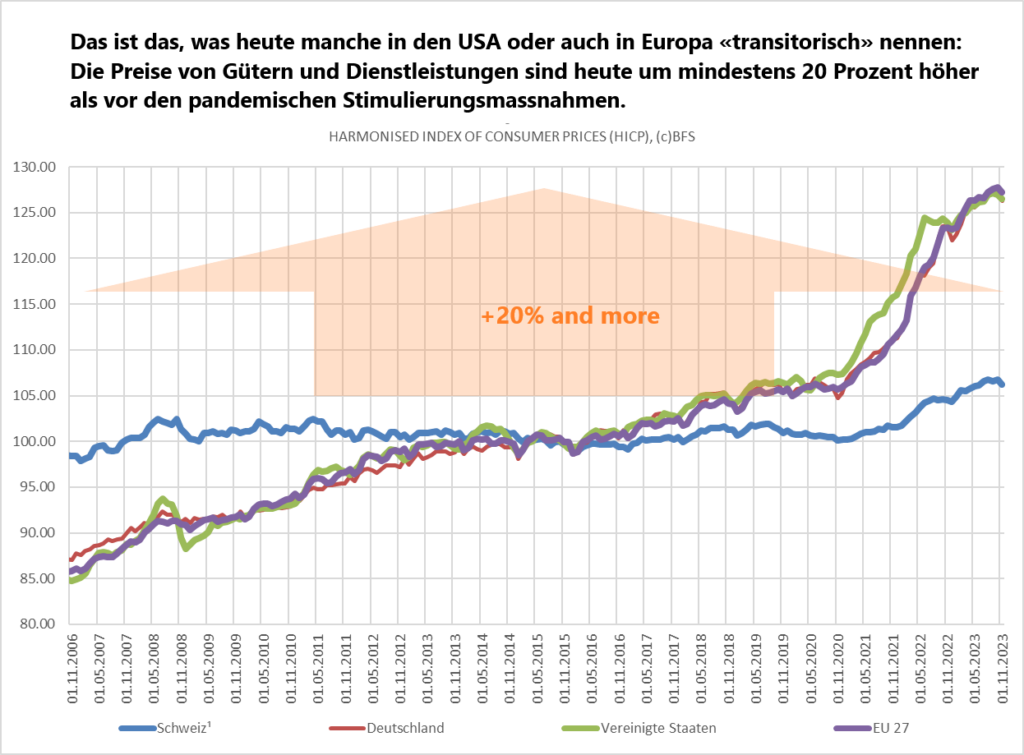

Selbst die Konsumenten haben bisher nicht richtig rebelliert. Und das, obwohl ihre Stimmung nicht besonders gut ist, nachdem die Preise für Güter, Dienstleistungen oder auch Immobilien in den vergangenen Jahren wegen der zu lange zu tief gehaltenen Zinsen und der «postpandemischen» Stimulierungsmassnahmen der Regierungen deutlich gestiegen sind.

Heute fällt es vielen Bürgern schwer, sich ein neues Auto, eine Wohnung oder gar ein Haus zu leisten, weil die Dinge für Normalverdiener zu teuer geworden sind. Auf der anderen Seite wurden sie mit Stimulierungschecks, Schuldenmoratorien, mit der verbreiteten Hoffnung auf steigende Löhne, mit der Aussicht auf Beihilfen oder neuerdings gar mit dem Argument beruhigt, der allgemeine Preisauftrieb lasse nach.

An vorderster Front stehen Apologeten des billigen Geldes wie der ultrakeynesianische Nobelpreisträger und «New York Times»-Kolumnist Paul Krugman oder der gewiefte Ökonom Joseph Stiglitz. Früh hatten sie angesichts hoher Inflationsraten von Einmaleffekten geredet und das Mantra vertreten, die amerikanische Notenbank Fed solle nichts tun und abwarten, bis sich die Wirtschaft von selbst abkühle und der Preisauftrieb nachlasse. Heute fühlen sie sich bestätigt, nachdem sich die Inflationsraten nach beachtlichen Leitzinserhöhungen etwas gemässigt haben. Dabei liegen sie immer noch weit über den Zielen, die mit dem Begriff Preisstabilität vereinbar wären.

Meinungsstarke Figuren versuchen der Diskussion ihren Stempel aufzudrücken

Tatsächlich sind viele Güter und Dienstleistungen um 20 bis 30 Prozent teurer als vor der Pandemie. Und was fiele den Unternehmern in der schönen neuen Welt der allgemeinen Freude an hohen Staatsausgaben leichter, als die Preisschraube weiter nach oben zu drehen, falls es sonst nicht richtig rund laufen sollte? Trotz der Inflationsgefahr wird man in Davos nach Ansicht von Fachleuten sogar wieder über Zinssenkungen reden, weil «sonst die wirtschaftliche Entwicklung leiden» könne.

Schon im Vorfeld hatten meinungsstarke Figuren wie die amerikanische Wirtschaftswissenschaftlerin Stephanie Kelton entsprechenden Diskussionen ihren Stempel aufdrückt. Sie argumentierte als führende Vertreterin «der modernen Geldtheorie» (MMT) in einem Gespräch mit Journalisten der Financial Times, höhere Zinsen würden das Wirtschaftswachstum nicht verlässlich bremsen, falls Ungleichgewichte zwischen Angebot und Nachfrage zu Inflation führe.

In ihren Augen machten Regierungen einen Fehler, falls sie versuchten, der Unwucht mit der Verringerung der Staatsdefizite und Drosselung der Nachfrage zu begegnen. «Besser wäre die Erhöhung des Angebots», argumentiert sie keck und empfiehlt dem Weissen Haus, das Potenzial der amerikanischen Wirtschaft zur Produktion von mehr Gütern und Dienstleistungen zu verbessern. Man solle einfach die Ausgaben für Investitionen in die Bekämpfung des Klimawandels, den Bau von mehr Wohnungen und erschwingliche Kinderbetreuung verdoppeln, so ihr Ratschlag.

Ihr schwebt so etwas wie ein Fünf-Punkte-Plan vor:

- Erstens würde sie die Zinssätze nicht mehr zur Nachfragesteuerung einsetzen, sondern würde zu einer dauerhaften Nullzinspolitik übergehen. Staaten mit souveränen Währungen wie die USA dürften keine Staatsanleihen mehr ausgeben, die Zentralbanken sollten sich auf Dinge wie Finanzstabilität konzentrieren.

- Zweitens spielt die Finanzpolitik bei der Steuerung der Gesamtnachfrage und damit bei der Stabilisierung der Wirtschaft die erste Geige.

- Drittens würde sie in der Eurozone eine echte Fiskalunion schaffen und «willkürliche Zielvorgaben für die Schuldenquote oder das Defizit im Verhältnis zur Wirtschaftsleistung aufgeben. Das Ziel wäre, die Inflation neutral zu halten und nicht die Staatsausgaben defizitneutral.

- Viertens sollten die Regierungen Arbeitsplatzgarantien aussprechen. Falls Menschen ihren Arbeitsplatz verlören, finge das Programm sie automatisch auf und hülfe ihnen beim Übergang zurück in eine private Beschäftigung.

- Fünftens sei nichts wichtiger als sinnvolle Massnahmen zum Klimaschutz. Denn der Zusammenbruch des Klimas werde wahrscheinlich die Hauptursache für die anhaltenden Inflationsprobleme in den kommenden Jahrzehnten sein.

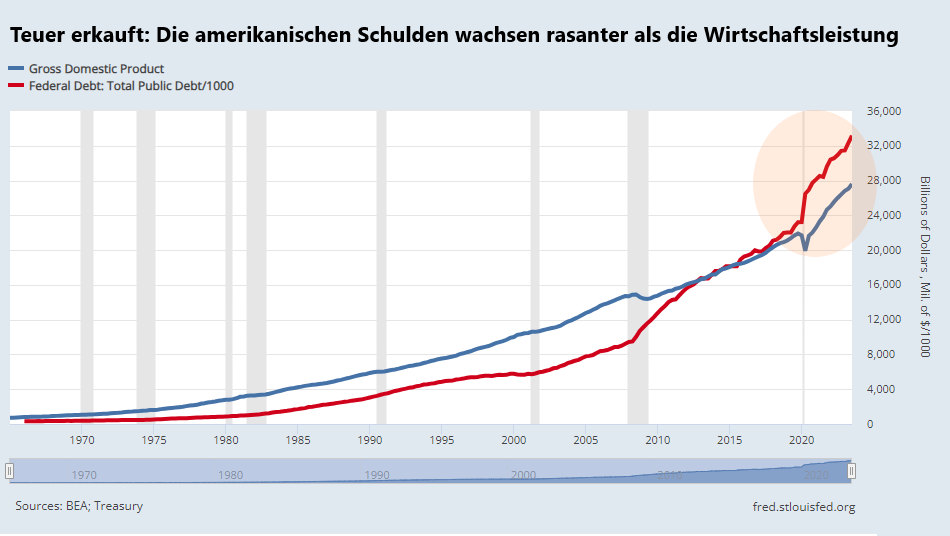

Solche Thesen stehen im Gegensatz zur Praxis. Dort haben die amerikanischen Staatschulden in den vergangenen Jahren deutlich schneller zugenommen als die Wirtschaftsleistung des Landes. Nach einem Defizit von 129 Milliarden Dollar allein im Dezember des Jahres 2023, das waren 52 Prozent mehr als im Vorjahr, sind die öffentlichen Verbindlichkeiten inzwischen auf mehr als 34 Billionen Dollar gestiegen. Mit gut 120 Prozent des Brutto-Inlandprodukts (BIP) liegen sie praktisch auf Rekordniveau, nur während der grossen Kriege war die Schuldenquote höher.

Glaubt man den Budgetwächtern vom Congressional Budget Office, so wird sich die Entwicklung in den kommenden Jahren kaum bessern. Sie rechnen in den USA mit einem unhaltbaren «Staatsschulden-Pfad». Glaubt man ihren Prognosen, so wird Washington bis zum Jahr 2027 Defizite von jährlich etwa fünf Prozent erwirtschaften. Danach werden diese zunehmen und im Jahr 2053 sogar einen massiven Anteil von etwa zehn Prozent des BIP erreichen. Der Grund dafür ist ganz einfach: Unabhängig von der regierenden Partei wachsen die Staatsausgaben schneller als die Einnahmen.

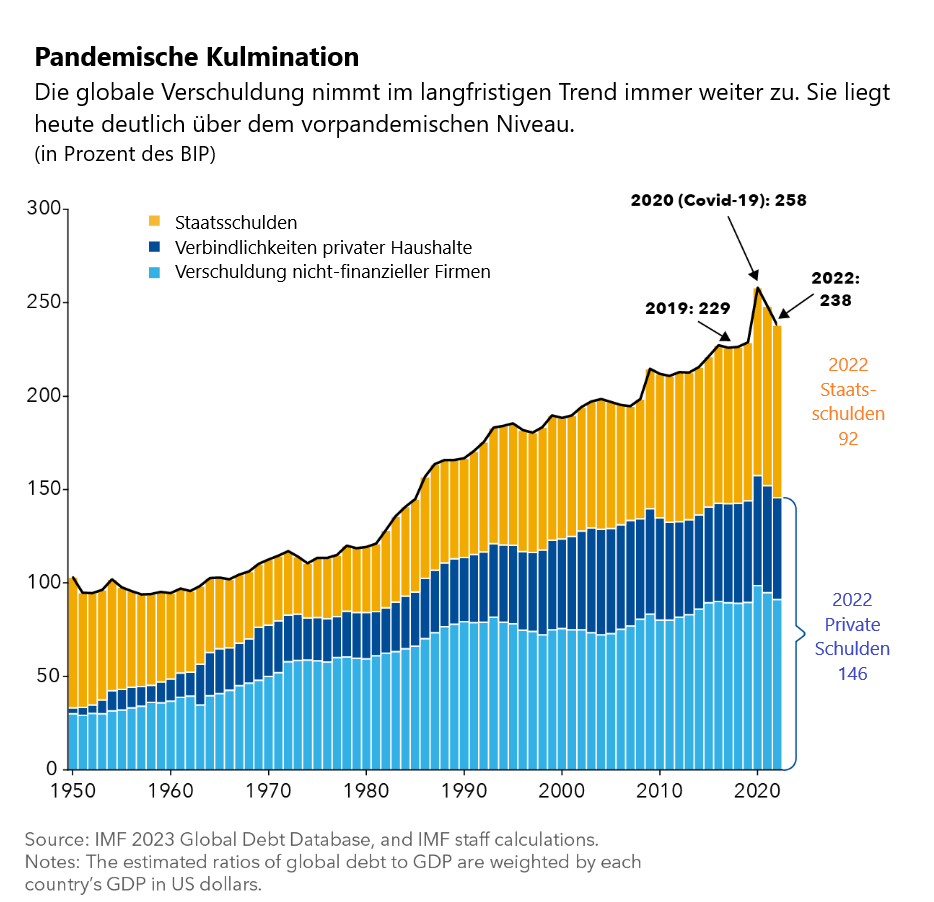

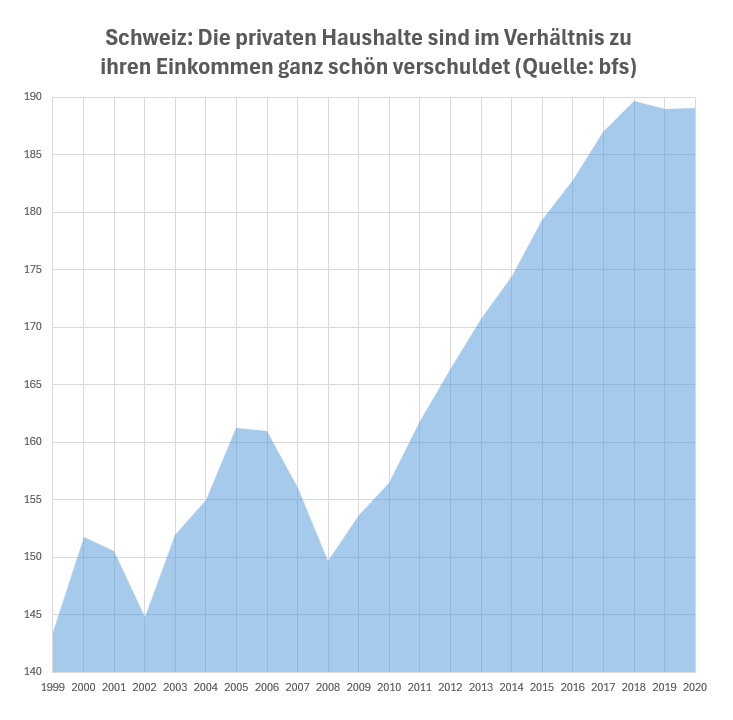

Skeptiker fürchten, die enorme Verschuldung werde künftig das Wachstum belasten – und zwar nicht nur in den USA, sondern auch in anderen Teilen der Welt. In Europa etwa in Staaten wie Griechenland, Italien oder Frankreich. In der Schweiz steht zwar die öffentliche Hand nicht allzu stark in der Kreide, dafür haben die privaten Haushalte in den vergangenen Jahren sehr viele Schulden aufgenommen. Das gilt zumindest dann, wenn man sie ins Verhältnis zu den verfügbaren Einkommen setzt.

Wie der Internationale Währungsfonds ausrechnete, hat die weltweite Staatsverschuldung im Verhältnis zur globalen Wirtschaftsleistung (BIP) über Jahrzehnte hinweg im Trend zugenommen und erreichte Ende des Jahres 2022 nach einer Verdreifachung in rund 50 Jahren 92 Prozent des globalen BIP. Auch die privaten Schulden entwickelten sich analog dazu und liegen inzwischen bei rund 150 Prozent der volkswirtschaftlichen Produktion dieser Welt.

Hohe Schulden belasten das Wachstumspotenzial eines Landes strukturell

Wie verschiedene seriöse Analysen zeigen, schwächen hohe Schulden das Wirtschaftswachstum eines Landes langfristig strukturell. So mögen die Rettungs- und Ausgabenpläne auf Pump, welche in den vergangenen Jahrzehnten politisch beschlossen und umgesetzt wurden, populär, human und wichtig gewesen sein. Langfristig aber kosten sie nach anfänglichen Erholungseffekten späteres Wachstum, argumentiert zum Beispiel der renommierte Ökonom Lacy Hunt von der Hoisington Investment Management Company im texanischen Austin.

Weitere Kritiker warnen vor den zentralen Behauptungen der MMT, man könne Defizite, Schulden und das Anwerfen der Gelddruckmaschinen der Notenbanken einfach ignorieren. So etwas möge zwar politisch bequem sein, aber es sei nicht nur falsch, sondern auch äusserst gefährlich.

In ihren Augen widerlegen theoretische Überlegungen und vor allem auch historische Negativbeispiele die zentralen Lehren der MMT und sie warnen die politischen Entscheidungsträger ausdrücklich davor, Staatsausgaben auf Kredit als Dauerlösung für alle nur denkbaren Wirtschafts- und Finanzprobleme zu betrachten. Sie würden genau dann ihre Wirkung verlieren, wenn sie in einem einzigartigen Notfall dringend gebraucht würden.

Im Grunde genommen gebe es neben der Insolvenz praktisch nur zwei Möglichkeiten, um die hohen Staatschulden zu verringern. Erstens durch die Verringerung der enormen Haushaltsdefizite durch sparsameren Umgang mit den eingenommenen Mitteln oder durch höhere Steuern. Zweitens indem man in einem Land wirtschafts- und finanzpolitisch dafür sorgt, dass die reale Wachstumsrate der Wirtschaft über dem realen Zinsniveau liegt. Dann kann es langfristig «aus der Staatsverschuldung herauswachsen». Das geht am einfachsten, wenn die Inflationsrate länger höher bleibt als das in der Vergangenheit der Fall war. «Higher for longer» gilt also weniger für die Zinsen, sondern für die Inflation.

Themenbezogene Interessenbindung der Autorin/des Autors

Keine

_____________________

Meinungen in Beiträgen auf Infosperber entsprechen jeweils den persönlichen Einschätzungen der Autorin oder des Autors.

«Wie bekommen wir die Verschuldung wieder in den Griff»? Das Rezept ist seit Jahrhunderten erprobt: Mit Inflation. Je höher die Inflation, desto schneller sind die realen Schulden weg.

Der US-Dollar (und fast alle anderen FIAT-Währungen) werden mittelfristig bis zum praktischen Totalverlust entwertet und einem FIAT-System geopfert, das noch NIE funktioniert hat. Es dient vor allem der Umverteilung von Geld zu wenigen Ultrareichen und ihren Konzernen und damit zur Sicherung ihrer Macht und Kontrolle (siehe WEF).

Jeder Hausfrau ist klar, dass zu viele Schulden in den Ruin führen.

Zeit für reale, wirklich werthaltige Werte.

Nach den 1. WK kam es in D und Ö zu einer galoppierenden Inflation: der Staat musste dringend seine internen Schulden durch die Kriegsanleihen loswerden und entschuldete sich inländisch flott mit einer Wahnsinnsinflation, die den Großteil der Bevölkerung in bitterstes Elend stürzte, während wenige Gewinnler sich die Taschen mit billigen Grundstücken und Betrieben vollmachten. Staaten wie Japan die großteils bei ihren eigenen Bürgern verschuldet sind, werden vielleicht wieder so einen Weg gehen. Schon römische Kaiser verschlechterten Münzen, um ihre Kriege zu finanzieren. Im Mittelalter kam es regelmäßig zu Münzverschlechterungen. Die derzeitige Schuldenlast ist so gewaltig, dass der BIP-Trick (Schulden sollen immer durch die rosarote Brille des BIP betrachtet werden) nicht mehr zieht. Wenn nämlich eine Rezession kommt und das BIP sinkt, sind die Schulden ja trotzdem zu bedienen, die Zinsen steigen dann ebenfalls.