So funktioniert das internationale Finanzcasino: Schattenbanken

Wie andere Grossbanken war auch die gestrauchelte Credit Suisse auf undurchsichtigen «Dark Pool»-Handelsplätzen hyperaktiv oder versuchte computergesteuert innerhalb von Millisekunden hohe Gewinne zu erzielen und machte den Kunden und Pensionskassen in ganzseitigen Inseraten «Renditeoptimierungsprodukte» schmackhaft, beispielsweise mit dem unverständlichen Namen «Autocallable Barrier Reverse Convertibles».

Unser Bankwesen sollte eigentlich das reibungslose Zahlungs- und Kreditgeschäft von Konteninhabern und Unternehmen gewährleisten und Vermögen verwalten. Doch die Finanzindustrie hat die Finanzwelt in ein gigantisches Casino verwandelt, wo Milliarden-Gewinne locken. Man zockt und bereichert sich schamlos auf Kosten anderer – ohne Nutzen für die Volkswirtschaft.

Im «Worst case» können die Spekulanten auf eine Rettung durch Regierungen zählen. Das Risiko eines Crashs trägt die ganze Bevölkerung.

Die Öffentlichkeit wird im Dunkeln gelassen, wie stark und gefährlich sich die Finanzwirtschaft von der Realwirtschaft entfernt hat und welches Wettcasino Grossbanken, Finanzierungsgesellschaften wie Blackrock, Versicherungskonzerne und Milliardäre veranstalten.

Infosperber versucht, den Schleier etwas zu lüften.

Ein Casino in der Schattenwirtschaft

Banken und Börsen sollten dafür sorgen, dass die Gelder der Volkswirtschaft optimal investiert und verteilt werden. Doch tatsächlich wird der grössere Teil des Kapitals heute für riskante Wettgeschäfte eingesetzt anstatt für die reale Wirtschaft verwendet.

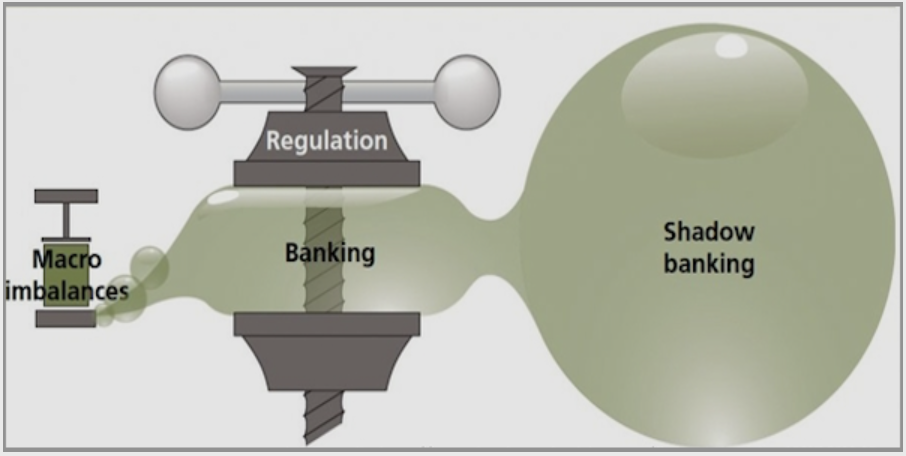

Die Casino-Wettgeschäfte laufen intransparent und in einem Schattenbereich ab, den die Regulierung der Banken nicht abdeckt. Davon können alle Finanzinstitute oder Finanzierungsgesellschaften profitieren, die für Kunden keine Konten anbieten.

In diesem weitreichenden Schattenbank-Bereich ticken Zeitbomben. Denn abseits von Regulierungen und im Dunkel der Öffentlichkeit sind Casino-Spielen kaum Grenzen gesetzt. Deshalb haben Grossbanken «viele ihrer riskanten Geschäfte in das Schattenbanksystem ausgelagert», konstatierte Raghuram Rajan, Finanzprofessor an der University of Chicago. Die Verschiebung von Risiken in die Schattenbanken sei «die grösste Gefahr für die Finanzstabilität», warnte Goldman-Sachs-Vizepräsident Gary Cohn.

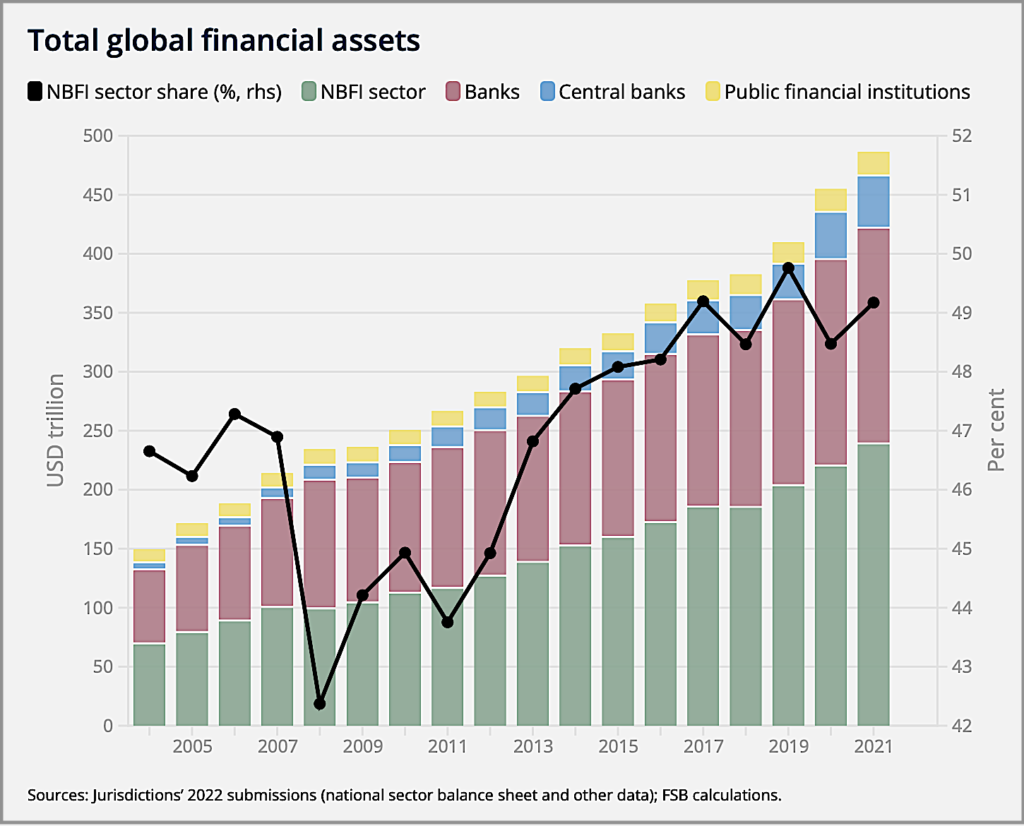

Das unregulierte Geschäft blüht. Gemäss dem Financial Stability Board FSB vewalteten die Schattenbanken im Jahr 2022 fast die Hälfte aller weltweiten Finanzanlagen.

Der Boom der Schattenbanken begann nach der grossen Finanzkrise von 2008. Grossbanken erwarteten stärkere Regulierungen. Deshalb begannen sie, riskante Geschäfte, die aber höhere Gewinne versprachen, in die kaum regulierten Schattenbanken auszulagern. Diese Schattenbanken vergeben beispielsweise sogenannte «leveraged loans», also riskante Kredite an bereits hoch verschuldete Unternehmen. Und sie kaufen Anleihen mit höheren Zinsen. Diese Anleihen sind deshalb höher verzinst, weil sie von Unternehmen oder Institutionen stammen, die sich in Schieflage befinden.

In den USA vergeben laut Inside Mortgage Finance US-Schattenbanken wie etwa Quicken Loans, IoanDepot oder Caliber Home Loans heute mehr als die Hälfte aller Hypotheken. Kunden und Kundinnen sind vorwiegend Leute mit etwas geringerer Kreditwürdigkeit oder mit einem geringeren Eigenkapital-Anteil.

Viele Schattenbanken haben ihren Sitz in Steueroasen, wo auch andere Regulierungen nicht greifen. In der Dunkelheit der Schattenwirtschaft operieren unzählige Hedge Funds, Finanzierungs- und Beteiligungsgesellschaften wie Blackrock oder Vanguard, Indexfonds, Geldmarktfonds oder Investmentgesellschaften der Superreichen. Auch Pensionskassen und Versicherungskonzerne nutzen Schattenbankgeschäfte. Es locken höhere Erträge.

Falls das Parlement eine Untersuchungskommission einsetzt, könnte diese in Erfahrung bringen, wie stark die Credit Suisse im Schattenbank-Casino spekulierte.

Über ein einfaches Beispiel der Deutschen Bank hatte die ARD im Jahr 2012 informiert: Die DB gründete eine Tochterbank im US-Bundesstaat Delaware, einer bekannten Steueroase. Es war eine reine Briefkastenfirma, die selber ein Geflecht von über 2000 Tochterfirmen und Zweckgesellschaften auswies. Der damalige DB-CEO Josef Ackermann machte den grössten Teil der Tochterfirmen zu normalen Firmen für Wertpapiergeschäfte aller Art. Es waren unregulierte Schattenbanken. Ziel laut einem geleakten, von Ackermann unterschriebenen Dokument: Diese Finanzierungsgesellschaften sollten nicht mehr den Eigenkapitalvorschriften von Basel II unterstellt sein.

Gehandelt werden komplexe Spekulationspapiere oder Versicherungspapiere CDS*. Um Risiken der Anbieter und Risiken von Angeboten zu verschleiern, haben gewiefte Anwaltskanzleien schwer durchschaubare Konstrukte entwickelt.

Die Risiken der intransparenten Schattenbanken bezeichnet der Internationale Währungsfonds als «schwer einschätzbar».

Rudolf Elmer, ehemaliger Wirtschaftsprüfer, Manager der Bank Julius Bär und Geschäftsführer der Julius Baer Bank & Trust auf den Cayman Islands, machte in einem Kommentar darauf aufmerksam, dass Schattenbanken juristische Konstrukte seien, deren operative Transaktionen die Grossbanken abwickeln. Mit Stimmrechtsaktien kontrollieren Grossbanken viele Schattenbanken beispielsweise auf den Cayman Islands.

Professor Jan Pieter Krahnen, früherer Chef des «Center for financial studies» an der Universität Frankfurt, hatte vergeblich vorgeschlagen, dass Banken jedes Geschäft melden müssten, das sie mit einer Schattenbank abschliessen. Dann wüsste man zumindest, wie gross das Volumen und damit das Risiko sei. Man könnte die Bank zwingen, auch für die in Schattenbanken ausgelagerten Risiken Eigenkapital zu hinterlegen. Das würde den Anreiz für solche Geschäfte verringern – und natürlich auch das dadurch entstehende Risiko.

Auch der Europäische Ausschuss für Systemrisiken (ESRB) warnte 2019 vor Gefahren der Schattenbanken. Sie könnten eine Kettenreaktion der Insolvenz auslösen, was für Millionen unbeteiligter Menschen den Verlust von Arbeitsplatz und Wohlstand bedeuten würde.

Die Finanzminister und ihre Experten kennen das Risiko. Doch sie haben sich für den Weg des geringsten Widerstands entschieden. Ihre Wortwahl ist gewollt verharmlosend gewählt, wie es im Report des Europäischen Ausschusses für Systemrisiken der Europäischen Zentralbank zum Ausdruck kommt:

- Statt von Crashrisiko ist von «Gefahr von Marktverwerfungen» die Rede.

- Der Dominoeffekt heisst «Gefahr von Ansteckungseffekten».

- Der verständliche Begriff «Schattenbanken» kommt bei der EZB seit Herbst 2018 nicht mehr vor. Sie schreibt und redet seither von «Finanzintermediären des Nicht-Banken-Finanzsektors».

Das Problem wird damit nicht gelöst, aber immerhin vor den Augen der Öffentlichkeit verschleiert.

In ihrem Buch «Das Ende der Banken – Warum wir sie nicht brauchen» lassen der damalige NZZ-Wirtschaftsredaktor Jürg Müller und ein Co-Autor an den Schattenbank-Aktivitäten keinen guten Faden: Dieses «riesige Schattenbank-System» bringe «der Gesellschaft keinen Nutzen», sondern sei eine «Ressourcenverschwendung sondergleichen», verbunden mit «systemischen Risiken», die zu «verheerenden Auswirkungen auf die Ökonomie» wie im Jahr 2008 führen.

*Lesen Sie demnächst: Undurchsichtige Geschäftsmodelle der Schattenbanken.

Themenbezogene Interessenbindung der Autorin/des Autors

Keine

_____________________

Meinungen in Beiträgen auf Infosperber entsprechen jeweils den persönlichen Einschätzungen der Autorin oder des Autors.

Diese Schattenbanken sind in den Steueroasen domiziliert auch deshalb, weil diese Steueroasen zudem Bankenregulierungs- und Justizoasen sind. Insbesondere machen diese Banken untereinander auf vertraglicher Basis Wetten wie sich die Zinsen, Edelmetalle etc. entwickeln. Ein Beispiel ist ein Interest Rate Swap z.B. zwischen Morgan Stanley und Julius Baer, Cayman. Solche Geschäfte erscheinen nicht in der Bankbilanz, werden nicht über eine Börse gehandelt, sondern sind nur vertragliche Vereinbarungen im hunderten von Millionen zwischen den Schattenbanken. Es ist wie beim Optionsgeschäft, das «over the counter» gehandelt wird d.h. nicht über eine Börse und somit ist das Volumen der Geschäfte nicht öffentlich bekannt.

Schlimmer noch, es ist beinahe unmöglich gegen ein solches Geschäft in einer Bankenregulierungs- und Justizoase erfolgreich zu klagen, denn das ist genau das Geschäftsmodell dieser Oasen und sichert dem Oasenstaat Einkommen und Arbeitsplätze.

Man könnte sagen, dass Schattenbanken eigentlich nur den Zweck haben, ein krankes, überschuldetes Fiatgeld-Schneeballsystem noch eine gewisse Zeit vor dem Absturz zu bewahren, währenddem die «Casinobetreiber» eine gewaltige finale Umverteilung von unten nach oben im Schatten durchziehen können.

Schlussendlich versagt es immer- mit schrecklichen Konsequenzen:

https://www.goldseiten.de/artikel/575275–Der-Everything-Kollaps.html